Трансформационные корректировки по финансовым инструментам. Часть 2.2

ПЕРЕЙТИ К ЧАСТИ 1.0

ПЕРЕЙТИ К ЧАСТИ 2.1

Продолжаем рассматривать операции, связанные с финансовыми инструментами. В данной статье приведены трансформационные корректировки, выполняемые в некредитных организациях при учете хеджирования, налоговые последствия от операций хеджирования, переклассификация финансовых инструментов, учет деривативов.

Хеджирование

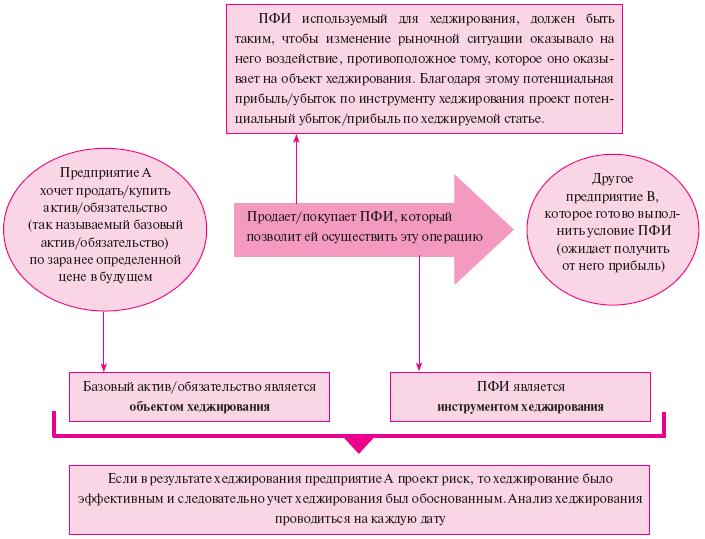

Хеджирование – это управление финансами компании, которое позволяет частично или полностью компенсировать возможные риски (валютные, кредитные, процентные или другие) с помощью финансовых инструментов/производных финансовых инструментов. Хеджирование подразумевает использование объекта и инструмента хеджирования.

Объект хеджирования (хеджируемая статья) – актив, обязательство, планируемая сделка, имеющая высокую вероятность осуществления, или чистые инвестиции в иностранное подразделение, которые подвергают предприятие риску изменения справедливой стоимости или будущих денежных потоков и определены в качестве объекта хеджирования.

Инструмент хеджирования – производный финансовый инструмент, справедливая стоимость или денежные потоки по которому, как ожидается, компенсируют изменения в справедливой стоимости или денежных потоках объекта хеджирования (см. схему 1 в приложении). Непроизводный финансовый инструмент также может быть инструментом хеджирования, но только в отношении валютного риска.

Учет хеджирования предполагает признание доходов и расходов по инструменту хеджирования в том же периоде (периодах) и в том же отчете, что и признание доходов и расходов по объекту хеджирования.

РСБУ

В российском бухгалтерском учете порядок отражения операции хеджирования не регламентируется. Приобретенные для хеджирования производные и финансовые инструменты отражаются за балансом[1], непроизводные финансовые инструменты, приобретенные как для хеджирования, так и не для хеджирования, отражаются согласно ПБУ 19/02, 15/08 и др.

МСФО

В международном стандарте МСФО (IAS) 39 выделена часть, посвященная учету хеджирования. Выбор применения учета хеджирования для компании является правом, но не обязанностью. Для учета процесса хеджирования компания должна выполнить ряд требований, при которых она может воспользоваться таким правом.

В МСФО (IAS) 39 представлены три вида хеджирования:

– Хеджирование справедливой стоимости.

Такой вид хеджирования позволяет защитить компанию от риска изменений в справедливой стоимости актива или обязательства либо договорного обязательства купить или продать актив по фиксированной цене. При хеджировании «справедливой стоимости» объекта хеджирования он переоценивается по справедливой стоимости, даже если по общим правилам (т. е. по стандартам, регламентирующим учет соответствующего актива или обязательства) такая переоценка производиться не должна.

– Хеджирование денежных потоков.

Хеджирование денежных потоков позволяет защитить компанию от изменений в будущих денежных потоках. Такие денежные потоки могут быть связаны с активом или обязательством компании или с планируемой сделкой, имеющей высокую вероятность.

– Хеджирование чистых инвестиций.

К данному виду хеджирования относится защита от возникновения курсовой разницы по инвестициям в иностранное подразделение. При использовании этого вида хеджирования курсовые разницы по обоим инструментам признаются в составе капитала предприятия.

При эффективном хеджировании в составе прибыли или убытка признаются результаты изменений в справедливой стоимости инструмента хеджирования и хеджируемой статьи. В отчете о совокупном доходе отражаются раздельно (не взаимозачитываются).

Различия

Операции хеджирования не отражаются в российском учете, а в учете по МСФО могут отражаться. В процессе трансформации могут выполняться следующие корректировки:

1. Признание приобретенного производного финансового инструмента. Согласно РСБУ такой инструмент, скорее всего, будет признан за балансом.

Корректировка 1 – Признание производного финансового инструмента в ОФП для хеджирования рисков компании согласно МСФО.

Непроизводные финансовые инструменты, используемые для хеджирования, согласно РСБУ будут признаны в учете, однако их стоимость может отличаться от справедливой стоимости, которая используется согласно МСФО для инструментов хеджирования при признании. Поэтому в таких случаях необходимо сделать корректировку по доведению стоимости непроизводного финансового инструмента до справедливой стоимости.

Корректировка 2 – Доведение первоначальной стоимости непроизводного финансового инструмента, приобретенного для хеджирования, до справедливой стоимости, необходимой для составления отчетности по МСФО.

2. Переоценка производного финансового инструмента. Переоценка производных финансовых инструментов выполняется на каждую отчетную дату по справедливой стоимости согласно МСФО. Согласно РСБУ подобная переоценка не производится.

Корректировка 3 – Признание переоценки производного финансового инструмента для хеджирования согласно МСФО.

В зависимости от вида хеджирования (используемого в МСФО) признание переоценки производится следующим образом:

– «Хеджирование справедливой стоимости» – в составе прибылей или убытков периода;

– «Хеджирование денежных потоков» и «Хеджирование чистых инвестиций» – в составе прочего совокупного дохода при эффективном хеджировании. При неэффективном хеджировании неэффективная часть признается в прибылях и убытках периода и вычисляется как разница между общим изменением в стоимости инструмента хеджирования и той (эффективной) ее частью, которая компенсирует изменение стоимости объекта хеджирования.

В случае использования для хеджирования непроизводного финансового инструмента, учитываемого в балансе по РСБУ, возникшая переоценка всегда будет отражена в отчете о прибылях и убытках. Поэтому при использовании этого непроизводного финансового инструмента для хеджирования «денежных потоков» или «чистых инвестиций» для отчетности по МСФО необходимо сделать трансформационную корректировку по реклассификации результатов переоценки из прибыли и убытка за период в прочий совокупный доход.

Корректировка 4 – Перевод результатов переоценки непроизводного финансового инструмента из состава прибылей или убытков, признанных по РСБУ, в состав прочего совокупного дохода (согласно МСФО), если этот инструмент используется для хеджирования «денежных потоков» или «чистых инвестиций».

3. Переоценка объекта хеджирования. Согласно МСФО при хеджировании «справедливой стоимости» объект хеджирования переоценивается по справедливой стоимости, даже если по общим правилам такая переоценка производиться не должна. Согласно РСБУ далеко не все активы или обязательства оцениваются по рыночной стоимости, не говоря уже о переоценке по справедливой стоимости.

Корректировка 5 – Доведение балансовой стоимости объекта хеджирования до справедливой стоимости при использовании хеджирования «справедливой стоимости» (отражение переоценки производится в состав прибылей или убытков периода).

Отложенные налоги по операциям, связанным с хеджированием

При трансформации операций, связанных с хеджированием, могут возникнуть корректировки по начислению/(сторно начисления) отложенных налогов.

РСБУ

Отложенные налоговые активы и обязательства в учете по РСБУ возникают в тех случаях, когда доходы или расходы периода не совпадают в бухгалтерском и налоговом учетах. Как было написано выше, российский бухгалтерский учет не регламентирует порядок учета операций хеджирования.

В налоговом учете порядок отражения операций хеджирования указан в ст. 301–305, 326 НК РФ. В соответствии со ст. 326 Кодекса налогоплательщик отдельно выделяет операции с финансовыми инструментами срочных сделок (ФИСС), совершенные с целью компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя базового актива (объекта хеджирования).

При оформлении в налоговом учете операций хеджирования доходы по таким операциям с ФИСС увеличивают, а расходы уменьшают налоговую базу по другим операциям с объектом хеджирования. Таким образом, при совершении операции хеджирования доходы и расходы по ним учитываются (для целей налогообложения) при определении налоговой базы по другим операциям с объектом хеджирования.

В связи с тем что в бухгалтерском и налоговом учетах порядок отражения операций хеджирования по многим моментам не совпадает, возникают отложенные налоговые активы либо обязательства.

МСФО

В учете по МСФО используется балансовый метод расчета отложенных налогов[2], который основан на сравнении балансовой стоимости актива и обязательства с их налоговой базой.

При учете операций хеджирования могут возникнуть отложенные налоги, так как их учет согласно МСФО и российскому налоговому учету не совпадает.

Изменения/возникновение сумм отложенных налогов за период в части операций хеджирования отражаются:

– в прибылях или убытках периода при хеджировании «справедливой стоимости»;

– в прочей совокупной прибыли при хеджировании «денежных потоков» или «чистых инвестиций».

Различия

Так как принципы расчета отложенных налогов существенно различаются в РСБУ и МСФО, необходимо полностью сторнировать начисленные отложенные налоги, отраженные в балансе по РСБУ, а также откорректировать отчет о прибылях и убытках, в котором отражены изменения отложенных налогов за период.

Для использования права учета хеджирования необходимо выполнить ряд требований, которых в налоговом учете больше, чем в МСФО. Это может привести к тому, что на отчетную дату бухгалтер не рискнет отразить в налоговом учете весь процесс хеджирования (так как учет операций хеджирования – это скорее право, чем обязанность и неучет операции хеджирования в налоговом учете не влечет за собой налоговых санкций). Тогда могут возникнуть отложенные налоги при сравнении балансовой (по МСФО) и налоговой стоимостей финансовых инструментов, которые в учете по МСФО оцениваются по справедливой стоимости, а в налоговом учете – по первоначальной стоимости.

Корректировка 6 – Формирование ОНО/ОНА вследствие неотражения в налоговом учете операций хеджирования.

Если же бухгалтер отразил в налоговом учете операции хеджирования, могут возникнуть отложенные налоги в случае несовпадения учета хеджирования по МСФО и в налоговом учете, так как нормы налогового законодательства могут трактоваться компаниями по-разному.

Например, компания может отражать прибыль/убыток по хеджированию, когда возникнет налоговая база по объекту хеджирования (согласно п. 5 ст. 301 НК РФ). Следовательно, результаты хеджирования отразятся в момент погашения производного инструмента (или финансового инструмента срочной сделки (ФИСС)), а до этого переоценка в налоговом учете не отражается. В то же время согласно МСФО отражается переоценка как объекта хеджирования, так и инструмента хеджирования. Поэтому в данном примере могут возникнуть отложенные налоги из-за неотражения в налоговом учете переоценки объекта и инструмента хеджирования до момента их погашения.

Корректировка 7 – Формирование ОНО/ОНА вследствие непризнания в налоговом учете переоценки объекта и инструмента хеджирования.

Возможны ситуации, когда компания в налоговом учете признает убыток по производному инструменту для хеджирования в ограниченной сумме. То есть убыток по хеджированию принимается лишь в пределах прибыли по объекту хеджирования, а остальная часть для целей налогообложения не признается (поскольку налоговая база не может быть отрицательной; она может быть либо положительной, либо нулевой). По МСФО отражается вся сумма убытка или прибыли, возникших от операций хеджирования (при условии эффективного хеджирования).

Корректировка 8 – Формирование ОНО/ОНА вследствие неотражения в налоговом учете всей прибыли/убытка от операций хеджирования.

Кроме того, нужно помнить, что отложенные налоги, возникшие по операциям, проводимым через капитал (например, при хеджировании «денежных потоков» или «чистых инвестиций»), отражаются в составе капитала.

Переклассификация

Термин «переклассификация» в контексте учета финансовых инструментов подразумевает перевод финансовых активов из одной группы в другую по причине изменения намерений руководства относительно управления финансовыми инструментами.

РСБУ

В РСБУ термин «переклассификация» не используется, так как существует простая классификация:

– для финансовых вложений: «финансовые вложения, по которым можно определить текущую рыночную стоимость» и «финансовые вложения, по которым их текущая рыночная стоимость не определяется»;

– для финансовых обязательств: классификации как таковой нет, существует лишь распределение финансовых обязательств по синтетическим счетам утвержденного плана счетов (сч. 60, 66, 67, 70, 71, 76 и др.), суммы по которым отражаются по номинальной стоимости.

МСФО

Финансовые активы

До 2008 г. переклассификация финансовых инструментов была ограниченна. В 2008 г., в связи с финансовым кризисом, перевод финансовых инструментов из одной категории в другую был частично разрешен (см. параграфы 50–54 МСФО (IAS) 39). С того момента и по сегодняшний день переклассификация может производиться в случаях изменения намерений компании в отношении управления финансовым активом, а также в тех случаях, когда происходит ухудшение стабильности на мировых финансовых рынках, возникает экономическое состояние, характеризующееся понятием «рецессия» или «депрессия» (в редких случаях, один из которых – наблюдаемый финансовый кризис, начавшийся в 2008 г.).

Все переклассифицированные финансовые инструменты оцениваются по справедливой стоимости на дату перевода в другую категорию, т. е. справедливая стоимость финансового инструмента становится его фактической или амортизированной стоимостью. При этом прибыли или убытки, ранее признанные в составе прибыли или убытка за период, не восстанавливаются.

Различия

В МСФО существуют сложная категоризация финансовых активов, сложные правила учета изменений оценки и отражения их в учете, в то время как в РСБУ такие операции просто не возникают.

Согласно МСФО при переклассификации необходимо отразить изменения в стоимости финансового актива, что при трансформации вызывает соответствующую корректировку.

Корректировка 9 – Признание разницы стоимости финансового актива, переклассифицированного из одной категории в другую, в составе текущих прибылей и убытков/прочего совокупного дохода.

К тому же согласно параграфам 50–54 МСФО (IAS) 39 при переклассификации в некоторых случаях необходимо реклассифицировать ранее признанные изменения стоимости финансового актива в составе прочего совокупного дохода. Согласно РСБУ любая переоценка финансовых вложений относится на текущую прибыль или убыток.

Корректировка 10 – Реклассификация результатов переоценки в состав прочего совокупного дохода из прибылей и убытков за период (или наоборот).

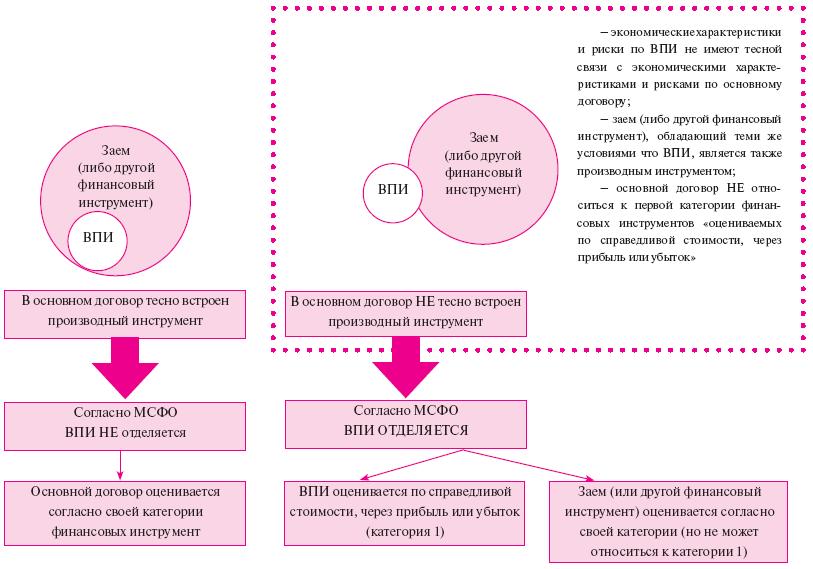

Встроенные производные финансовые инструменты

Встроенный производный финансовый инструмент – это часть составного инструмента, который включает непроизводный основной договор. Примерами финансовых инструментов, содержащих встроенный производный инструмент, могут быть: кредитные ноты, долговые инструменты, индексированные с учетом инфляции, долговой инструмент, проценты и основная сумма долга, привязанные к ценам на какой-либо актив (например, на товар), и др.

РСБУ

В РСБУ понятие «встроенные производные финансовые инструменты» отсутствует. Если даже компании и выделяют встроенный производный инструмент из основного договора, то возможно, они отражают его за балансом на сч. 008 или 009.

МСФО

Согласно МСФО встроенные производные инструменты должны быть выделены в случае, если этот инструмент тесно не связан с основным договором.

На схеме 2 (см. Приложение) показаны три критерия, с помощью которых определяется, необходимо ли выделять и отдельно отражать встроенный производный инструмент. Если не выполняется ни один из них, то встроенный производный инструмент не отделяется от основного договора.

Если компания не может определить стоимость встроенного производного инструмента, который должен быть отделен от основного договора, при приобретении или в дальнейшем, то весь договор относится в категорию «Финансовые инструменты, оцениваемые по справедливой стоимости через прибыль или убыток».

Различия

В случаях когда по МСФО необходимо выделить встроенный производный инструмент (на схеме указаны критерии, при наличии которых это необходимо сделать), при трансформации следует осуществить соответствующую корректировку.

Корректировка 11 – Признание и оценка производного инструмента по справедливой стоимости, который встроен в основной договор.

Также необходимо скорректировать стоимость «оставшегося» финансового инструмента (на схеме он обозначен как «заем») в зависимости от категории, к которой он принадлежит.

Корректировка 12 – Изменение стоимости «оставшегося» финансового инструмента после выделения встроенного производного инструмента из основного договора.

Рассмотрим выполнение некоторых описанных выше корректировок на примере.

Пример

Компания «Бета» в течение 2009 г. осуществляла свою основную деятельность (строительство объектов недвижимости, реконструкция зданий). В ее учете были отражены все операции согласно РСБУ. На 31 декабря 2009 г. ей необходимо сделать трансформацию годовой отчетности из РСБУ в МСФО. Отраженные операции, связанные с ее деятельностью, указаны ниже.

Фрагмент учетной политики по РСБУ

Финансовые вложения отражаются на сч. 58.

Кредиторская задолженность отражается в учете согласно договору в момент поставки товаров или услуг.

Взятые на длительный срок займы и кредиты отражаются на сч. 67 «Расчеты по долгосрочным кредитам и займам».

Учет производных инструментов ведется на забалансовых счетах.

Фрагмент учетной политики по МСФО

Кредиторская задолженность по приобретению финансовых инструментов отражается в учете в момент заключения договора. Кредиторская задолженность по приобретению товаров или услуг отражается в учете в момент поставки/оказания услуг. Кредиторская задолженность отражается:

– на сч. 60000 «Торговая кредиторская задолженность»;

– сч. 76000 «Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток»;

– сч. 67000 «Прочие долгосрочные финансовые обязательства».

Производные финансовые инструменты, предназначенные для хеджирования рисков, отражаются на сч. 56000 и оцениваются по справедливой стоимости.

Переоценка инструментов, используемых для хеджирования, отражается на сч. 80300 «Прочий совокупный доход».

Отложенные налоговые активы и обязательства отражаются соответственно на сч. 09000 «Отложенные налоговые активы» и сч. 77000 «Отложенные налоговые обязательства».

Финансовые активы отражаются на следующих счетах:

– сч. 58100 «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток»;

– сч. 58200 «Инвестиции, удерживаемые до погашения»;

– сч. 58300 «Ссуды и (неторговая) дебиторская задолженность»;

– сч. 58400 «Финансовые активы, имеющиеся в наличии для продажи».

Фрагмент оборотно-сальдовой ведомости с пояснениями и реклассифицирующими счетами представлен в таблице:

Оборотно-сальдовая ведомость по РСБУ на 31.12.2009

|

Счет РСБУ |

Состав |

Сумма, тыс. руб. |

Пояснения |

Реклассификация Счет МСФО |

|

008 |

Форвард |

0 |

30.11.2009 компания «Бета» заключила договор с компанией «Альфа» на поставку строительного оборудования стоимостью $300 000. Ожидаемый срок платежа по этой операции – 30.12.2010. Для того чтобы хеджировать риск, связанный с изменением курса американского доллара к рублю в течение периода до срока платежа, компания «Бета» заключила форвардный контракт с банком на покупку $300 000 за рубли по фиксированному курсу 29,82 руб. за $1 со сроком исполнения 30.12.2010. Данная операция позволяет компании исполнить форвардный контракт и выплатить полученную сумму в американских долларах компании «Альфа». На 31.12.2009 форвардный курс доллара составил 30,24 руб./$. На 30.11.2009 форвардный курс доллара составил 29,82 руб./$ |

56000 «Производные финансовые инструменты, предназначенные для хеджирования» |

|

Налоговый учет |

Форвард |

|

Операция хеджирования в налоговом учете не отражена |

77000 «Отложенные налоговые обязательства» |

|

58 |

Ценные бумаги |

1100 |

На 31.12.2009 компания «Бета» переоценила ценные бумаги по рыночной стоимости и отразила переоценку в сумме 100 тыс. руб. в ОПУ по РСБУ. Компания «Бета» решила отразить в учете свои намерения относительно управления ценными бумагами, классифицируемыми ею как «Инвестиции, удерживаемые до погашения» согласно МСФО. Она приняла решение перевести их в категорию 4 – «Финансовые активы, имеющиеся в наличии для продажи» |

58400 «Финансовые активы, имеющиеся в наличии для продажи» (категория 4) |

|

67 |

Долгосрочный кредит |

20 000 |

01.01.2009 был получен кредит. Условия кредита: ставка – 9 % годовых с выплатой в конце каждого года, срок – 3 года. Также компании «Бета» предоставлено право продлить срок кредита еще на 2 года. Тогда процентные расходы также составят 9 % в конце каждого последующего года. |

67000 «Прочие долгосрочные финансовые обязательства» (категория 2) |

|

|

|

|

На момент заключения основного договора компания «Бета» планировала погасить кредит через 3 года, т. е. 01.01.2012. Однако на 31.12.2009 «Бета» предполагает, что воспользуется правом продления срока погашения кредита. Справедливая стоимость опциона на 31.12.2009 составила 243 365 руб. (на момент получения кредита стоимость опциона составила 0 руб). Амортизированная стоимость кредита согласно МСФО составила 20 285 502 руб. |

|

Необходимо составить отчетность по МСФО путем трансформации.

Счет РСБУ 008

Компания «Бета» с помощью форвардного контракта хочет зафиксировать общую сумму предстоящей оплаты в размере 8 946 000 руб.

Согласно МСФО форвардный контракт необходимо признать на момент заключения договора в ОФП, оценить по справедливой стоимости, а также про-анализировать эффективность хеджирования. Эффективность хеджирования на дату приобретения форварда равна 100 %.

Корректировка 1 – Признание производного финансового инструмента в ОФП для хеджирования рисков компании согласно МСФО.

Справедливая стоимость форварда на отчетную дату 31.12.2009 составит:

$300 000 х 29,82 руб./$ – $300 000 х 30,24 руб./$ = 8 946 000 руб. – 9 072 000 = 126 000 руб. – стоимость форварда на отчетную дату. Сумму переоценки относят на прочий совокупный доход. Согласно РСБУ форвардный контракт отражен на сч. 008 по нулевой стоимости. Эффективность хеджирования на дату приобретения форварда равна 100 %, так как покрывает все убытки от изменения курса американского доллара.

Корректировка 3 – Признание переоценки производного финансового инструмента для хеджирования согласно МСФО.

Признание кредиторской задолженности произойдет в момент поставки оборудования.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 1, 3) |

|

Признание форварда Дт 008 «Обеспечения обязательств и платежей полученные» |

1. Признание производного финансового инструмента, используемого для хеджирования, в ОФП Дт 56000 «Производные финансовые инструменты, предназначенные для хеджирования» 2. Признание переоценки производного финансового инструмента для хеджирования на отчетную дату Дт 56000 «Производные финансовые инструменты, предназначенные для хеджирования» |

Отложенные налоги, возникшие от операций хеджирования

В налоговом учете компания «Бета» не отразила переоценку форварда, так как посчитала, что имеет право учесть ее в расчете налоговой базы только в том отчетном периоде, в котором она приобретет оборудование. Следовательно, в российском учете не возникли отложенные налоги, так как базы по операциям хеджирования были равны нулю (т. е. в данном случае не нужно использовать корректировку по сторнированию отложенных налогов, начисленных согласно РСБУ).

Для отражения отложенных налогов согласно МСФО необходимо сравнить стоимости активов и обязательств в налоговом учете и в учете по МСФО. В нашем случае в налоговом учете стоимость форварда на отчетную дату составила 0, а в учете по МСФО – 126 000 руб. Таким образом, в учете по МСФО возникло отложенное налоговое обязательство:

126 000 руб. х 20 % (ставка налога на прибыль по РСБУ) = 25 200 руб.

Корректировка 7 – Формирование ОНО/ОНА вследствие не признания в налоговом учете переоценки объекта и инструмента хеджирования.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКА 7) |

|

Переоценка форварда не была отражена в налоговом учете |

Признание отложенного налогового обязательства, связанного с операциями хеджирования Дт МСФО «Изменения в отложенных налогах» (прочий совокупный доход) |

Счет РСБУ 58

На 30 ноября 2009 г. компания «Бета» изменила свои намерения относительно ценных бумаг, классифицируемых ею как «Инвестиции, удерживаемые до погашения». Она приняла решение перевести их в категорию 4 – «Финансовые активы, имеющиеся в наличии для продажи». Согласно РСБУ они отражены на сч. 58 по рыночной стоимости. Результаты переоценки отнесены на ОПУ. Согласно МСФО необходимо сделать переклассификацию из категории 2 в категорию 4, оценить финансовый актив по справедливой стоимости, а возникшие прибыль или убыток – отразить в составе прочего совокупного дохода.

Корректировка 10 – Реклассификация результатов переоценки в состав прочего совокупного дохода из прибылей и убытков за период.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКА 10) |

|

Положительная переоценка ценных бумаг Дт 58 «Финансовые вложения» |

1. Корректировка по реклассификации ценных бумаг в категорию 4 финансовых активов Дт 58400 «Финансовые активы, имеющиеся в наличии для продажи» 2. Корректировка по реклассификации переоценки ценных бумаг из прибылей и убытков периода в состав прочего совокупного дохода |

Счет РСБУ 67

В договор кредита встроен производный финансовый инструмент – опцион, право, которое дает возможность продлить срок кредита. Согласно МСФО такой опцион не является «тесно связанным» с основным договором, так как не производится изменение процентной ставки до рыночной (см. параграф AG 30 (c) Приложения А МСФО (IAS) 39).

Согласно РСБУ встроенный производный инструмент не выделялся.

Для составления отчетности по МСФО необходимо выделить встроенный производный инструмент.

Корректировка 11 – Признание и оценка производного инструмента по справедливой стоимости, который встроен в основной договор.

А также скорректировать стоимость «оставшегося» финансового инструмента.

Корректировка 12 – Изменение стоимости «оставшегося» финансового инструмента после выделения встроенного производного инструмента из основного договора.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 11, 12) |

|

1. Получен кредит (01.01.2009) Дт 51 «Расчетные счета» 2. Начислены процентные расходы по кредиту 31.12.2009 Дт 91.2 «Прочие расходы» 3. Выплачены платежи по процентам 31.12.2009 Дт 67 «Расчеты по долгосрочным кредитам и займам» |

1. Корректировка по реклассификации кредита в категорию 2 финансовых обязательств (т. е. «Финансовые обязательства, оцениваемые по амортизированной стоимости») Дт РСБУ 67 «Расчеты по долгосрочным кредитам и займам» 2. Корректировка по выделению встроенного производного инструмента Дт МСФО «Переоценка финансовых инструментов» 3. Корректировка по доведению стоимости кредита до амортизированной стоимости Дт МСФО «Процентные расходы» (прибыли и убытки периода) |

Заключение

На этом мы заканчиваем рассматривать трансформационные корректировки по финансовым инструментам. Этот раздел учета один из самых сложных в бухгалтерском учете. Компаниям, которые хотят упросить процесс трансформации или впервые делают ее, необходимо разработать рабочий план счетов, сходные учетные политики по РСБУ и МСФО (можно воспользоваться тем, что в РСБУ по некоторым операциям пока нет установленных правил учета и за основу можно взять учет согласно МСФО), внутренние документы для учета сложных операций. Тем компаниям, которые уже не раз делали трансформацию, важно собирать информацию о новых операциях с финансовыми инструментами, с которыми сталкивается компания, и создавать внутренние документы по их учету.

Схема 1. Возникновение производного финансового инструмента (ПФИ), используемого для хеджирования