Расчет ставки дисконтирования при определении ценности использования актива

МСФО 36 «Обесценение активов» определяет возмещаемую сумму актива или генерирующей единицы как наибольшую величину из значений: справедливой стоимости за вычетом затрат на продажу или ценности его использования.

Ценность использования – это дисконтированная стоимость будущих денежных потоков, получение которых ожидается от актива или генерирующей единицы.

Значение ценности использования можно рассчитывать как по единичному активу, так и по генерирующей единице. Генерирующей единицей является наименьшая идентифицируемая группа активов, обеспечивающая поступления денежных средств, которые в значительной мере не зависят от притоков денежных средств от других активов или групп активов.

Для того чтобы определить дисконтированную стоимость денежных потоков, необходимо:

– оценить будущие потоки денежных средств, которые компания ожидает получить от актива;

– откорректировать денежный поток на ожидания относительно возможных изменений в размере и сроках поступления или выплат денежных средств;

– определить временную стоимость откорректированного потока (по рыночной безрисковой ставке процента, т. е. определить стоимость денег, когда они могут быть немедленно инвестированы и начать приносить доход, что увеличит их стоимость в будущем);

– учесть премию за неопределенность, присущую данному активу (через корректировку потока или ставки дисконтирования);

– учесть другие факторы, которые отражаются участниками рынка при установлении величины будущих потоков денежных средств (например, ликвидность).

Прогнозы денежных потоков должны охватывать период не более 5 лет, за исключением случаев, когда руководство компании уверено в надежности прогнозов денежных потоков продолжительностью более 5 лет и может подтвердить свою способность правильно прогнозировать потоки денежных средств исходя их предыдущего опыта.

Оценка ценности использования актива состоит из следующих этапов:

– оценка будущих потоков денежных средств в связи с продолжающимся использованием актива и его окончательным выбытием;

– применение соответствующей ставки дисконта к этим будущим потокам денежных средств.

Будущие потоки денежных средств должны оцениваться для актива в его текущем состоянии, поэтому потоки денежных средств прогнозируются без учета изменений, которые могут возникнуть:

– в связи с будущей реструктуризацией, к которой компания еще не приступила;

– улучшениями или повышением производительности актива.

Оценки будущих потоков денежных средств не могут включать:

– притоки или оттоки денежных средств от финансовой деятельности;

– поступления или выплаты налога на прибыль.

Денежные потоки от финансовой деятельности не учитываются по причине того, что именно ставка дисконтирования и определяет стоимость денег во времени, образуя финансовые расходы. Относительно налога на прибыль следует отметить, что в целом налог на прибыль может оказать существенное влияние на потоки денежных средств, и при бюджетировании капиталовложений учитывается влияние налогов на инвестиции. Но так как на практике существует разница между налоговой базой актива и его балансовой стоимостью, что приводит к возникновению временных разниц по налогу на прибыль, то во избежание двойного счета потребовалось бы исключать влияние временных разниц. Исключение таких временных разниц, в свою очередь, потребовало бы дополнительных расчетов. В теории дисконтирования предполагается, что дисконтирование денежных потоков после налогообложения с использованием коэффициента дисконтирования после налогообложения приводит к такому же результату, что и дисконтирование денежных потоков до налогообложения с использованием коэффициента дисконтирования до налогообложения, только если коэффициент дисконтирования до налогообложения равен коэффициенту дисконтирования после налогообложения, скорректированному на временные разницы. В связи с этим при определении ценности от использования учитываются денежные потоки до налогообложения и, соответственно, коэффициент дисконтирования для расчетов также берется до налогообложения.

Определение ставки дисконтирования является наиболее сложным и значимым процессом при расчете приведенной стоимости. Одной из основных проблем при этом является обоснование ставки дисконтирования. Причина в том, что при использовании низкой ставки дисконтирования можно завысить дисконтированную стоимость будущих денежных поступлений и тем самым нарушить принцип консерватизма, согласно которому активы не должны быть завышены. Использование чрезмерно высокой ставки дисконтирования может привести к необоснованному отражению убытков.

Пример 1

Компания провела тестирование актива на обесценение. Имеется следующая информация: балансовая стоимость актива –50 000 у. д. е., справедливая стоимость актива за вычетом затрат на продажу составляет 44 000 у. д. е. Ожидаемые чистые денежные потоки в течение последующих пяти лет оцениваются на уровне 12 000 у. д. е. в год. Рассмотрим ситуацию, когда компания использует в одном случае ставку дисконтировании 10 %,а во втором – 15 %.

|

Наименование |

Ставка 10 % |

Ставка 15 % |

|

Ожидаемые денежные потоки в течение последующих 5 лет, у. д. е. |

12 000 |

12 000 |

|

Коэффициент дисконтирования |

3,791 |

3,352 |

|

Дисконтированная стоимость будущих денежных потоков, у. д. е. |

45 492 |

40 224 |

Возмещаемая сумма в первом варианте составит 45 492 у. д. е., так как наибольшей величиной является ценность использования.

Дт «Расходы на обесценение актива» – 4508

Кт «Накопленный убыток от обесценения актива» – 4508

Возмещаемая сумма во втором варианте составит 44 000 у. д. е., так как наибольшей величиной является справедливая стоимость актива за вычетом затрат на продажу.

Дт «Расходы на обесценение актива» – 6000

Кт «Накопленный убыток от обесценения актива» – 6000

При этом следует обратить внимание, что для оценки ценности использования актива не может использоваться первоначальный коэффициент дисконтирования, т. е. эффективная ставка, вмененная при приобретении актива. Компания, принимая решение о дальнейшем использовании актива и рассчитывая его ценность использования в будущем, исходит из текущих рыночных условий, а не первоначальных условий. Поэтому при расчете коэффициента дисконтирования должна использоваться текущая рыночная оценка стоимости денег во времени и рыночная надбавка за неопределенность. Если компания корректировала ожидаемые денежные потоки на риски, то тогда ставка дисконтирования не должна учитывать данные риски.

Ставка дисконта не зависит от структуры капитала компании и способа, с помощью которого она финансирует покупку актива, потому что будущие потоки денежных средств, возникновение которых ожидается от актива, не зависят от способа финансирования компанией покупки данного актива, но зависят от рыночной оценки ряда факторов:

– временной стоимости денег для периодов до окончания срока полезной службы актива;

– ожиданий относительно возможных вариаций в размерах и сроках поступления денежных потоков;

– надбавки за неопределенность, присущую данному активу;

– других неидентифицируемых факторов, которые отражаются участниками рынка при установлении величины будущих потоков денежных средств, которые ожидается получить от актива.

Компания обычно применяет одну ставку дисконта для оценки ценности использования актива. Однако компания может использовать различные ставки дисконтирования для различных будущих периодов, если ценность использования чувствительна к разнице в рисках для различных периодов или к временной структуре процентных ставок.

Производя оценку ставки дисконта, компания должна принимать во внимание следующие показатели:

– средневзвешенную стоимость капитала компании, определенную с помощью таких методов, как модель оценки капитальных активов;

– приростную ставку процента на заемный капитал компании;

– прочие рыночные ставки на заемный капитал.

Наиболее простой способ оценки ставки дисконта – на основе ставки, предполагаемой в текущих рыночных операциях для аналогичных активов.

Следует отметить, что если на рынке обращаются сопоставимые активы, то компании будут использовать традиционный подход к дисконтированной стоимости. При традиционном подходе главное место уделяется выбору ставки дисконтирования. При традиционном расчете дисконтированной стоимости денежных потоков вероятности распределения во времени не учитываются, а расчет основывается на наиболее вероятном потоке.

Однако наряду с традиционным подходом к дисконтированной стоимости может использоваться и подход на основе ожидаемых потоков денежных средств.

Пример 2

Компания ожидает получения денежных потоков от использования актива в размере 12 000 у. д. е. Вероятности распределения потоков во времени оценены следующим образом: поступление денег через 1 год составляет вероятность 25 %, через 2 года –25 %, в через 3 года – 50 %. Ставка дисконтирования – 10 %.Ожидаемая дисконтированная стоимость на основе метода ожидаемых потоков денежных средств составит:

|

Денежный поток |

Коэффициент дисконтирования |

Дисконтированная стоимость |

Вероятность |

Взвешенное значение |

|

12 000 |

0,90909 |

10 909,08 |

0,25 |

2727,27 |

|

12 000 |

0,82645 |

9917,40 |

0,25 |

2479,35 |

|

12 000 |

0,75131 |

9015,72 |

0,50 |

4507,86 |

|

Ожидаемая дисконтированная стоимость |

9714,48 |

|||

Таким образом, значение дисконтированной стоимости при использовании метода на основе ожидаемых потоков денежных средств составляет 9714,48 у. д. е., а при использовании традиционного подхода – 9015,72 у. д. е.

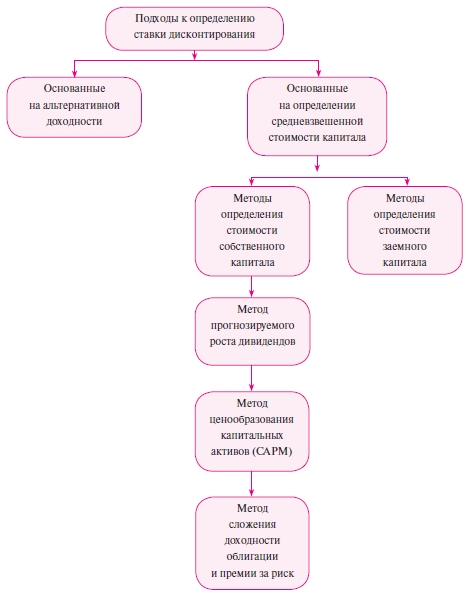

Одним из методов, используемых для определения ставки дисконтирования, является использование средневзвешенной цены капитала. Средневзвешенная стоимость капитала характеризует среднюю стоимость финансовых ресурсов для компании и отражает тот уровень, ниже которого не должна опускаться доходность вложения капитала. Для котирующихся компаний ставка дисконтирования может рассчитываться на основе нескольких подходов. Данные методы представлены на схеме.

Схема

Подходы к определению ставки дисконтирования

Структура капитала компании представляет собой комбинацию из долгосрочных источников финансирования, включая долговые обязательства, и собственных источников в виде привилегированных акций, простых акций и нераспределенной прибыли.

Стоимость капитала – это требуемая инвесторами ставка доходности для различных типов финансирования бизнеса. Стоимость капитала компании в целом представляет собой средневзвешенное значение отдельных требуемых ставок доходности, т. е. затрат на капитал.

Стоимость собственного капитала – это требуемая владельцами обыкновенных акций ставка доходности по их инвестициям в акции компании.

Стоимость привилегированных акций – это требуемая владельцами привилегированных акций компании ставка доходности по их инвестициям в акции компании.

Стоимость долга – это требуемая ставка доходности по инвестициям кредиторов компании.

Несмотря на то что ставка дисконта не зависит от структуры капитала, считается, что компания, заботящаяся о своей стоимости, должна определить свою целевую структуру капитала и затем привлекать капитал с таким расчетом, чтобы фактическая структура капитала с течением времени стремилась к оптимальной. Большинство компаний основывают свои расчеты именно на показателях целевой структуры капитала, которая хорошо отражает фактическое соотношение рыночной стоимости источников капитала. Основной довод в пользу применения средневзвешенной стоимости капитала состоит в том, что компания, финансируя свою деятельность на основе целевой структуры капитала, может повышать рыночную стоимость своих акций.

Средневзвешенная стоимость капитала (WACC) оценивает стоимость разных источников капитала и показывает стоимость капитала компании. Это наиболее объективный метод определения ставки дисконтирования.

Определение цены капитала компании предполагает:

– идентификацию компонентов;

– расчет их стоимости;

– определение средневзвешенной стоимости капитала (WACC).

Если для финансирования деятельности привлекается не только собственный, но и заемный капитал, то доходность такого проекта должна компенсировать не только риски, связанные с инвестированием собственных средств, но и затраты на привлечение заемного капитала. Учесть стоимость и собственных, и заемных средств позволяет показатель средневзвешенной стоимости капитала (WACС), который рассчитывается по формуле:

(1)

WACC = (стоимость собственного капитала х % собственного капитала) + (стоимость долга х % долга)

Пример 3

Компания «А» на 30 % финансируется за счет заемных средств и на 70 % за счет собственных средств. Стоимость долга составляет 10 %, стоимость собственного капитала – 15 %. В этом случае ставка дисконтирования, определенная методом средневзвешенной стоимости, составит:

WACC = 0,7 х 15 % + 0,3 х 10 % = 13,5 %.

Стоимость заемного капитала может представлять собой:

– ставку дисконта, которая уравнивает сумму займа с текущей стоимостью процентов плюс выплаты по основной сумме долга в течение периода действия займа (до срока погашения) без учета налогообложения. Если заемный капитал представляет собой выпуск облигаций, то в качестве суммы долга используется его рыночная стоимость, а не номинальная сумма;

– минимальную требуемую норму прибыли на заемный капитал для обеспечения доходности;

– приростную стоимость заемного капитала.

Многие компании, выпускающие облигации, для определения стоимости долга используют текущую доходность, которая равна отношению процентов за год к текущей цене облигации.

Релевантная стоимость заемных средств до налогообложения – это процентная ставка, которую компания будет выплачивать, если выпустит новые долговые обязательства, а она близка к рыночной доходности имеющихся облигаций до погашения.

Пример 4

Облигации компании «А» номинальной стоимостью 1000 у. д. е. с фиксированным купоном 12 % в настоящее время продаются по 950 у. д. е. Текущая доходность по таким облигациям составляет:

1000 х 12 % / 950 = 0,126, или 12,6 %.

Компании, не выпускающие облигации, но имеющие заемный капитал в виде долгосрочных займов банка, используют в виде стоимости заемного капитала рыночные ставки процентов по таким кредитам.

Если средства поступают не от инвесторов, то они не рассматриваются как составляющая капитала. То есть кредиторская задолженность не участвует в расчете ставки дисконтирования, так как такая задолженность учтена в денежных потоках компании.

При расчете средневзвешенной стоимости капитала необходимо использовать

данные и о стоимости собственного долга. Существует несколько методов определения стоимости собственного капитала:

– метод дисконтированного денежного потока;

– метод ценообразования капитальных активов;

– метод сложения доходности облигации и премии за риск.

Метод дисконтированного денежного потока, или метод прогнозируемого роста дивидендов

Дивиденд не является единственным способом получения акционерами выгоды от компании. Прибыль, которая остается в компании и эффективно используется, может вызвать будущий рост прибыли и дивидендов, а также стоимости реального основного капитала, инвестированного акционерами. Акционеры ожидают, что дивиденды и рыночная стоимость их акций будут возрастать из года в год, а не останутся неизменными. Для отражения этого был разработан метод роста дивидендов.

Метод строится на основе суммы ожидаемых дивидендов за следующий год реализации (т. е. отношение суммы ожидаемых дивидендов к рыночной цене акции). Затем для вычисления стоимости собственного капитала к среднему темпу роста дивидендов прибавляется доходность акций.

Расчет стоимости собственного капитала основывается на формуле:

(2)

kе = (D1 / P0) + g,

где D1 – денежные дивиденды на одну акцию, выплата которых ожидается в конце первого периода;

Р0 – рыночная цена одной акции в текущий момент;

g – прогнозируемый ежегодный рост дивидендов.

Пример 5

Текущая цена одной обыкновенной акции компании составляет 7 у. д. е. Ожидаемая в следующем году величина дивиденда – 0,70 у. д. е. на акцию. Кроме того, предприятие планирует ежегодный прирост дивидендов на 8 %. Используя формулу (2), получаем стоимость собственного капитала:

kе = (0,7 / 7) + 0,08 = 0,18, или 18 %.

Данный метод применим к тем компаниям, величина прироста дивидендов которых постоянна.

Стоимость собственного капитала можно также представить следующей формулой:

(3)

kе = [D0 х (1 + g) / P0] + g,

где D0 – денежные дивиденды на одну акцию в текущий момент;

g – прогнозируемый ежегодный рост дивидендов;

Р0 – рыночная цена одной акции в настоящий момент.

Оценка темпов роста дивидендов определяется на основе реинвестированной

прибыли:

(4)

g = ROE х k,

где ROE – ожидаемая в будущем рентабельность собственного капитала компании;

k – доля прибыли, которую компания предполагает реинвестировать, а не распределять среди акционеров.

Рентабельность собственного капитала (возврат на инвестиции) определяется отношением прибыли к инвестированному капиталу.

Пример 6

Компания ожидает иметь ROE, равную 15 %. При этом 30 % прибыли компания выплатит своим акционерам. Соответственно, 70 %прибыли будет реинвестировано. Следовательно, компания прогнозирует темпы в размере:

g = 15 х (1 – 0,3) = 10,5 %.

При данном методе расчета темпов роста дивидендов делаются следующие

предположения:

– Доля дивидендов, которая выплачивается, не меняется с течением времени.

– Будущая рентабельность собственного капитала равна настоящей рентабельности собственного капитала (ROE).

– Не ожидается, что компания будет выпускать новые акции.

– Будущие проекты компании имеют ту же степень риска, что и существующие.

Компания может увеличить собственный капитал двумя способами:

– новым выпуском обыкновенных акций;

– реинвестированием части прибыли.

Стоимость собственного капитала за счет выпуска новых простых акций определяется следующим образом:

(5)

kе = [D1 / (P0 х (1 – F))] + g,

где D1 – денежные дивиденды на одну акцию, выплата которых ожидается в конце первого периода;

Р0 х (1 – F) – чистая цена, получаемая компанией при выпуске новых акций;

F – процент (затраты) за распространение акций;

g – прогнозируемый ежегодный рост дивидендов.

Пример 7

Цена одной обыкновенной акции – 23 у. д. е., расходы за размещение акций составляют 10 %. Ожидаемая в следующем году величина дивиденда – 1,24 у. д. е. на акцию. Кроме того, компания планирует ежегодный прирост дивидендов на уровне 8 %.

Используя формулу (5), получаем:

kе = [1,24 / (23 х (1 – 0,1)] + 0,08 = 0,14, или 14 %.

Если бы не было расходов на размещение акций, то стоимость собственного капитала составляла бы по формуле (2):

kе = (1,24 / 23) + 0,08 = 0,134, или 13,4 %.

Таким образом, инвесторы ожидают получить 13,4 %, но в связи с наличием расходов на размещение акций компания должна учитывать стоимость собственного капитала по 14 %.

Цена собственного капитала является ценой нераспределенной прибыли до тех пор, пока компания имеет этот источник, и становится ценой обыкновенных акций нового выпуска, как только компания исчерпает нераспределенную прибыль. Цена собственного капитала в виде обыкновенных акций выше, чем цена нераспределенной прибыли, так как имеются затраты на размещение нового выпуска.

Метод ценообразования капитальных активов (CAPM)

Использование данного метода наиболее распространено в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность работы компании.

Метод ценообразования капитальных активов связывает прибыль на собственный капитал непосредственно с риском для акционеров. Ожидаемая премия за риск от любой инвестиции должна быть непосредственно связана с ее рыночным риском.

Важнейшими из предположений данного метода являются следующие:

– Для всех инвесторов период вложения одинаков.

– Информация свободно и незамедлительно доступна для всех инвесторов.

– Инвесторы имеют однородные ожидания, т. е. одинаково оценивают будущие доходности, риск и ковариации доходностей ценных бумаг.

– Безрисковая процентная ставка одинакова для всех инвесторов.

Метод ценообразования капитальных активов выделяет в стоимости собственного капитала два компонента: безрисковую прибыль от вложения средств и дополнительную премию за риск при инвестировании в акции компании. Премия за риск состоит из средней прибыли на общий рыночный портфель и коэффициента β (или риска) конкретной компании.

Метод ценообразования капитальных активов определяет отношение между риском и требуемой (и ожидаемой) доходностью активов, которые представляют собой часть хорошо диверсифицированного портфеля инвестора.

Стоимость собственного капитала рассчитывается по формуле:

(6)

RJ = Rf + (Rm – Rf) х β,

где Rf – безрисковая ставка;

Rm – ожидаемая доходность рыночного портфеля;

β – коэффициент для акций.

Метод использует существенным образом показатель риска конкретной компании, который определяется введением коэффициента β. Этот показатель устроен так, что β = 0, если активы компании совершенно безрисковые. Показатель β равен 1, если активы данной компании столь же рисковые, что и средние по рынку. Если для конкретного предприятия имеем: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку; если β > 1, то предприятие имеет большую степень риска.

Коэффициент β определяется на основании данных прошлых лет. По сравнительным данным прибыльности анализируемой компании и средней рыночной прибыльности строится соответствующая прямолинейная регрессионная зависимость, которая отражает корреляцию прибыльности предприятия и средней рыночной прибыльности. Регрессионный коэффициент этой зависимости служит основой для оценки коэффициента β.

Пример 8

Компания является относительно стабильной, коэффициент β равен 0,5. Величина процентной ставки безрискового вложения капитала равна 6 %, а средняя доходность по фондовому рынку – 9 %. Согласно методу ценообразования капитальных активов стоимость капитала компании равна:

RJ = 0,06 + (0,09 – 0,06) х 0,5 = 0,075, или 7,5 %.

Применять метод ценообразования капитальных активов целесообразно для определения ставки дисконтирования компаний, акции которых котируются на фондовом рынке. Коэффициент β обычно рассчитывается путем анализа статистической информации фондового рынка специализированными компаниями. Данные о коэффициентах β публикуются в специализированных изданиях, анализирующих фондовые рынки. Как правило, сами предприятия этот коэффициент не рассчитывают. Исходя из ряда сложностей, связанных с определением коэффициента β, данный метод ценообразования капитальных активов для компаний, акции которых не котируются на фондовом рынке, использовать проблематично.

Метод сложения доходности облигации и премии за риск

В этом методе основу для оценки собственного капитала компании составляет доналоговая стоимость ее долга. Доналоговая стоимость долга компании будет превышать безрисковую ставку на величину премии на риск. Чем больше риск компании, тем больше премия и тем больше проценты на заемные средства приходится выплачивать компании.

По данному методу прибавляется оценка премии за риск в размере 3 – 5 % к доходности долговых обязательств компании.

(7)

Rе = доходность облигаций + премия за риск.

Пример 9

Компания разместила на рынке облигации, которые обеспечивают 9%-ную доходность. При этом приблизительная стоимость собственного капитала составит:

Rе = 9 % + 3 % = 12 %.

Поскольку 3 % премии за риск – это субъективная величина, то и оценка значения носит субъективный характер. Достоинством данного метода является то, что не требуется определять и использовать информацию о коэффициенте β и выполнять вычисления по формуле метода ценообразования капитальных активов. Недостаток этого метода в том, что он не учитывает изменений премии за риск, которые происходят с течением времени.

К сожалению, все приведенные выше методы являются лишь оценочными. Следовательно, ни один из методов не может точно определить стоимость собственного капитала.

Пример 10

Для компании «С» величина коэффициента β равна 1,5. Текущая рыночная цена акции составляет 20 у. д. е. Ожидаемая в следующем году величина дивиденда – 1 у. д. е. на одну акцию, и ожидается ежегодный рост дивидендов в размере 7 %. Считая, что процентная ставка безрискового вложения капитала равна 4 %, а средний доход по всему рынку составляет 9 %, необходимо вычислить стоимость собственного капитала с использованием всех трех методов.

Согласно методу дисконтированного денежного потока стоимость собственного капитала составит:

kе = (D1 / P0) + g = (1 / 20) + 0,07 = 0,12, или 12 %.

Согласно методу ценообразования капитальных активов стоимость собственного капитала составит:

RJ = Rf + (Rm – Rf) х β = 0,04 + (0,09 – 0,04) х 1,5 = 0,115, или 11,5 %.

Согласно методу сложения доходности облигации и премии за риск стоимость собственного капитала составит:

Rе = доходность облигаций + премия за риск = 9 % + 3% = 12 %.

Как видно, для всех методов стоимость собственного капитала практически одинакова, и, соответственно, нет особой разницы в том, какой метод применять. Но иногда эти методы могут давать разные результаты, и в таком случае используется субъективная оценка.

До появления метода ценообразования капитальных активов стоимость собственного капитала рассчитывалась как доходность акций:

доходность акций = ожидаемая прибыль на обычную акцию / рыночная цена за акцию.

Данный метод определения стоимости собственного капитала базируется на величине прибыли на акцию, а не на величине дивидендов. Многие инвесторы считают, что именно показатель величины прибыли на акцию отражает реальный доход, получаемый акционерами, независимо от того, выплачивается ли он в виде дивидендов или реинвестируется с тем, чтобы принести инвесторам выгоды в будущем.

Пример 11

В настоящее время акции компании продаются по цене 20 у. д. е.за акцию. При этом в обращении находится 5 000 000 акций. Ожидаемая прибыль после уплаты налога на следующий год составляет10 000 000 у. д. е. Стоимость собственного капитала рассчитывается следующим образом:

стоимость собственного капитала = доходность акций = [(10 000 000 / 5 000 000)] / 20 = 0,1, или 10 %.