Расчет амортизации нефтегазовых активов при подготовке отчетности по МСФО

Понятие нефтегазовых активов

Износ, истощение и амортизация – термины, используемые в нефтегазовой отрасли для обозначения «амортизации» нефтегазовых активов и капитализированных затрат на приобретение лицензий, разведку и освоение месторождений.

К нефтегазовым активам относятся:

– расходы по приобретению лицензий;

– капитализированные затраты по геологоразведке и оценке. В частности, к таким затратам относятся расходы на исследования, проведение сейсморазведочных работ, разведочного бурения и тестирования;

– капитализированные затраты, связанные с разработкой и добычей. Эти затраты включают стоимость разработки обнаруженных промышленных запасов нефти и газа и доведения их до стадии добычи. В состав активов, связанных с разработкой и добычей, входит стоимость приобретения таких активов, а также стоимость резерва на будущее восстановление месторождений и ликвидацию основных средств;

– минеральные ресурсы и права на добычу полезных ископаемых. Они учитываются в составе нефтегазовых активов в том случае, когда приобретены в результате покупки дочерних предприятий.

Стандарты учета нефтегазовых активов

Международные стандарты финансовой отчетности (МСФО) хотя и разработаны для коммерческих организаций всех отраслей промышленности, сложность технологии производства и специфика финансово-хозяйственной деятельности в добывающей отрасли приводят к необходимости разработки специальных отраслевых стандартов финансовой отчетности. В настоящее время существует только один специальный стандарт МСФО – МСФО (IFRS) 6 «Разведка и оценка минеральных ресурсов». МСФО (IAS) 8 «Учетная политика, изменения в расчетных оценках и ошибки» позволяет в отсутствие международных стандартов обращаться к системам учета и финансовой отчетности других стран, а также к отраслевой практике учета.

В стандартах финансовой отчетности США (ОПБУ США, ГААП США) изложены достаточно подробные указания по подготовке отчетности нефтегазовых компаний, которые содержатся в Положениях о стандартах финансовой отчетности (SFAS) 19 «Финансовый учет и отчетность для нефтегазовых добывающих компаний», 69 «Раскрытие информации о деятельности по добыче нефти и газа» и 143 «Учет обязательства по разборке активов». Таким образом, для подготовки отчетности в соответствии с международными стандартами и с учетом специфики отрасли в большей степени используются положения ГААП США. В частности, для расчета амортизации нефтегазовые компании руководствуются стандартом SFAS 19 «Финансовый учет и отчетность для нефтегазовых добывающих компаний».

Расчет амортизации нефтегазовых активов

Согласно положениям SFAS 19 и отраслевой практике учета амортизация основных средств, связанных с добычей нефти и газа, для отражения в отчетности по международным стандартам рассчитывается по методу единицы произведенной продукции на основе оценки запасов, а не по линейному методу, как это принято в российской практике. Это означает, что амортизационные расходы находятся в пропорциональной зависимости от объема добычи нефти и газа за текущий период. Согласно такому подходу для расчета амортизации нефтегазовые активы группируются по месторождениям или центрам затрат, в зависимости от выбранного метода учета расходов, возникающих в связи с оценкой, разведкой и добычей.

С увеличением периода разработки месторождения, по мере того как уменьшается объем добычи нефти и газа, потоки денежных средств от использования нефтегазовых активов также уменьшаются, а величина амортизации в течение всего этого периода остается примерно на одном уровне. Метод расчета амортизации пропорционально объему добычи обычно приводит к тому, что показатель дохода на тонну добытой нефти или газа уменьшается по мере разработки месторождения. Для добывающих компаний, которые постоянно занимаются разведкой и разработкой новых месторождений, амортизация недавно капитализированных затрат будет выше амортизации старого фонда нефтегазовых активов, что, в свою очередь, компенсирует снижение дохода, приходящегося на тонну добытой нефти или газа. У компаний, которые давно разрабатывают свои месторождения, не проводя при этом разведки новых резервов, доходность будет снижаться.

Несоответствие поступления экономических выгод от разработки месторождения и связанных с этим затрат является большим недостатком метода расчета амортизации пропорционально объему добычи. По нашему мнению, добиться большего соответствия возможно, амортизируя нефтегазовые активы в течение срока, на который прогнозируются потоки денежных средств от добычи доказанных запасов нефти и газа.

На практике нефтегазовые компании применяют два основных метода учета затрат по оценке, разведке и разработке месторождений: метод «результативных затрат» и метод «полных затрат».

Метод «результативных затрат» предполагает, что затраты капитализируются только в случае, если они привели к обнаружению доказанных запасов, в то время как остальные затраты являются некапитализируемыми расходами и признаются в момент возникновения. Так, в соответствии с методом «результативных затрат» геологические и геофизические расходы и расходы по содержанию неразработанных месторождений относятся на себестоимость по мере возникновения. Затраты по бурению разведочных скважин первоначально капитализируются, но относятся на расходы, если такие скважины оказываются неуспешными (не обнаруживается запасов углеводородов в промышленных масштабах или разработка месторождения признается нерентабельной). Разработочные скважины капитализируются независимо от их успешности.

В соответствии с методом «полных затрат» все расходы по разведке, содержанию и разработке капитализируются вне зависимости от того, были ли обнаружены запасы углеводородов. Метод «полных затрат» используется небольшими новыми нефтяными компаниями, так как он позволяет им капитализировать затраты на ранних этапах до тех пор, пока успешная буровая деятельность не принесет прибыли, которая позволяет их зачесть. Метод «результативных затрат» используется в основном крупными компаниями, так как их будущие операции не обременены расходами по неуспешному бурению.

Для компаний, готовящих отчетность по МСФО, расчет амортизации основных средств основывается на положениях стандарта МСФО 16 «Основные средства», который не содержит понятий «участок/месторождение» или «центр затрат», а оперирует компонентами. Во многих случаях расчет амортизации в разрезе месторождений будет совпадать с МСФО 16, чего нельзя сказать о расчете амортизации при группировании основных средств по центрам затрат. Таким образом, капитализированные затраты, учитываемые по центрам затрат, должны быть распределены на конкретные участки или месторождения и амортизироваться уже в их составе. Необходимо проанализировать, какие основные средства имеют более короткий срок полезного использования, поскольку такие активы должны амортизироваться отдельно.

Оценка запасов, на основе которой производится расчет амортизации, как правило, берется из отчетов, подготовленных независимыми оценщиками в соответствии с требованиями Общества инженеров-нефтяников и Международного нефтяного конгресса. Наиболее известными примерами являются компании Miller and Lents Ltd и DeGolyer and MacNaughton. Большие нефтегазовые компании имеют своих собственных инженеров, которые готовят подобные отчеты. В настоящее время большинство компаний нефтегазового сектора использует методику Общества инженеров-нефтяников США (US SPE) для оценки резервов. Указанная методика базируется на пересмотренных определениях и классификации запасов, разработанной Комиссией по ценным бумагам США (SEC) еще в 1978 г. Классификация запасов по американской классификации отличается от российской. Таким образом, компании, предоставляющие свою отчетность по международным стандартам, вряд ли смогут в полной мере использовать российскую классификацию, поскольку она оперирует иными категориями запасов, нежели зарубежные инвесторы и потребители.

Открытым остается вопрос, какие запасы брать в расчет при начислении амортизации нефтегазовых активов. На наш взгляд, необходимо использовать следующий подход, который, однако, не закреплен в стандартах, а является общепринятой практикой учета в отрасли:

– доказанные запасы использовать в запасы при исчислении амортизации капитализированных затрат на приобретение месторождений;

– на основе доказанных разрабатываемых запасов производить расчет амортизации капитализированных затрат на разведку и разработку месторождения, которые дали положительный результат, и добывающих активов (например, нефтяные скважины, относящееся к ним оборудование).

Срок разработки нефтегазового месторождения определяется исходя из оценки нефтяных и газовых запасов и объемов их добычи в год. В состав доказанных разрабатываемых запасов включают объем запасов, который ожидается добыть до момента истечения сроков действующих лицензий.

В нефтегазовой отрасли встречается следующая практика: в случае если срок действия лицензии меньше срока разработки нефтегазового месторождения, расчет износа добывающих основных средств производится на основе срока разработки нефтегазового месторождения, поскольку руководство компании считает, что оно сможет возобновить эти лицензии. Однако при выборе такой учетной политики необходимо придерживаться принципа осмотрительности. Даже если компания не нарушает условий лицензионных соглашений, она должна включать в расчет только доказанные запасы, которые она сможет добыть до даты истечения срока действия лицензии, до тех пор пока руководство компании не имеет доказательств, что ее лицензии будут продлены.

Положения МСФО данный вопрос не регулируют. Комиссия по ценным бумагам США отмечает в своих комментариях в правилах финансового учета и отчетности для нефтегазовых компаний, что факт выдачи и последующего подтверждения коммерческих соглашений с государственными органами должен влиять при присвоении минеральным ресурсам категории доказанных резервов. Автоматическая пролонгация таких соглашений не должна приниматься в расчет до тех пор, пока нет продолжительной истории подобных фактов, которые подтверждают ожидания компаний в отношении продления срока действия лицензионных соглашений. Таким образом, можно сделать вывод о том, что наличие истории пролонгации лицензий на разведку и разработку нефтегазового месторождения является ключевым, однако не последним фактором при выборе учетной политики в отношении срока амортизации активов.

Амортизация основных средств компаний, применяющих метод учета «полных затрат», рассчитывается по формуле:

![]()

или

Оценка резервов может быть изменена в зависимости от экономической эффективности освоения, степени промышленного освоения, степени геологической изученности. Изменения в оценке запасов учитываются при расчете амортизации только текущего периода, и корректировка амортизации предыдущих периодов не производится.

Для компаний, осуществляющих учет по методу «результативных затрат», формула выглядит следующим образом:

![]()

По методу «результативных затрат» аккумулированные капитализированные затраты, относящиеся к разведке доказанных запасов нефти и газа, которая пока не привела к их обнаружению, не связаны с добывающей деятельностью, а значит, не учитываются при расчете амортизации.

Пример 1

Компания применяет метод «результативных затрат».

Капитализированные затраты, связанные с разведкой, которая привела к открытию доказанных запасов, – 400 млн руб.

Накопленная амортизация на начало отчетного периода – 40 млн руб.

Доказанные запасы на начало отчетного периода – 8 млн т нефти.

Объем добычи в текущем периоде – 16 тыс. т.

Пересмотренная оценка доказанных запасов на конец отчетного периода – 8,9 млн т.

Амортизация за отчетный период составит 646 тыс. руб.:

![]()

В случае если расчет амортизации производится в отношении объекта основных средств, ведутся детальные расчеты амортизации по каждому такому объекту. Если же расчет осуществляется для группы объектов в целом, то он делается по представленному выше примеру, однако в этом случае амортизация будет относиться к группе объектов, а не к каждой единице основных средств в отдельности.

Капитализированные затраты по разведывательным скважинам и стратиграфическим тестовым скважинам, которые привели к обнаружению доказанных запасов, а также капитализированные затраты на разработку месторождения должны амортизироваться скорее на основе доказанных разрабатываемых запасов, нежели общих доказанных запасов, которые будут являться основой амортизации капитализированных затрат на приобретение лицензий на разведку и добычу.

Пример 2

Затраты на приобретение лицензии – 280 млн руб.

Затраты на разведку – 3,900 млн руб.

Затраты на приобретение нефтегазового оборудования – 500 млн руб.

Накопленная амортизация капитализированных затрат:

– на приобретение лицензии – 0,24 млн руб.;

– на разведку – 800 млн руб.;

– на приобретение оборудования – 80 млн руб.

Доказанные разрабатываемые запасы на конец отчетного периода – 8 млн т нефти.

Объем добычи в текущем периоде – 16 тыс. т нефти.

Доказанные запасы на конец отчетного периода – 8,9 млн т нефти.

Амортизация за отчетный период будет рассчитана следующим образом.

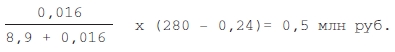

Амортизация затрат на приобретение лицензии:

Амортизация затрат на разведку:

![]()

Амортизация затрат на приобретение нефтегазового оборудования:

![]()

Затраты на разработку месторождения амортизируются по мере добычи доказанных разрабатываемых запасов нефти и газа. Однако ставка амортизации изменится, если затраты на разработку месторождения относятся как к доказанным разрабатываемым, так и неразрабатываемым запасам.

Пример 3

Компания потратила на приобретение лицензии и освоение месторождения нефти 70 млн руб.

Компания планирует пробурить 17 добывающих скважин для добычи 30 млн т нефти и затратить на это 28 млн руб. Кроме того, компания уже потратила 14 млн руб. для сооружения 2 разведывательных тестовых скважин.

На конец отчетного периода действуют 3 добывающие скважины, стоимость которых 5 млн руб. и которые дают промышленную добычу нефти 0,3 млн т в год.

На конец отчетного периода доказанные запасы указанных 3 скважин составили 4,7 млн т.

Капитализированные затраты составили 89 млн руб. (70 + 14 + 5 млн руб.).

Амортизация, рассчитанная на основе доказанных разрабатываемых запасов на начало периода, равна 17,8 млн руб. (89 млн руб./ 5 млн т).

Если бы компания пробурила все планируемые скважины, капитализированные затраты составили бы 112 млн руб. (70 + 14 + 28) и компания располагала бы 30 млн доказанных запасов. Тогда амортизация уменьшилась бы до 3,8 млн руб. (112 млн руб. / 30 млн т).

Для того чтобы обеспечить соответствие затрат, выручки и объема добычи, необходимо исключать часть капитализированных затрат на приобретение лицензии и разведку месторождения (в нашем примере – 84 млн руб. (70 + 14)) из расчета ставки амортизации до тех пор, пока все доказанные запасы не будут разработаны (т. е. пробурены все 17 запланированных добывающих скважин).

В разъяснениях к правилам Комиссии по ценным бумагам США по учету и раскрытию информации для нефтегазовых компаний дается следующий комментарий: если планируются значительные первоначальные капитальные затраты (например, на построение нефтяной платформы, стратиграфические скважины), связанные с последующим строительством добывающих скважин, то необходимо исключать эти капитализированные затраты из расчета ставки амортизации, пока не будут пробурены все запланированные добывающие скважины. Однако разъяснений в отношении того, как определить часть капитализированных затрат, подлежащих временному исключению из расчета, не дается. Расчеты могут быть основаны: 1) на доле доказанных запасов, которые предполагается извлекать из уже пробуренных добывающих скважин, в общей оценке доказанных запасов или 2) на пропорции пробуренных добывающих скважин в общем количестве запланированных добывающих скважин.

Пример

Обратимся к нашему примеру.

Капитализированные затраты, относящиеся к строительству добывающих скважин, – 84 млн руб.

Доказанные разрабатываемые запасы нефти – 5 млн т.

Доказанные запасы нефти – 30 млн т.

Амортизация = 5 / 30 х 84 = 14,0 млн руб.

Количество пробуренных добывающих скважин – 3.

Количество запланированных к бурению добывающих скважин – 17

Амортизация = 3 / 17 х 84 = 14,8 млн руб.

Капитализированные затраты, временно исключенные из расчета амортизации, будут приняты в расчет в полной мере, когда все запланированные добывающие скважины будут пробурены. Затраты на бурение добывающих скважин будут включены в базу для расчета амортизации, когда нефтегазовые резервы будут переведены в категорию доказанных.

Существует еще один способ начисления амортизации, когда в расчет берутся все планируемые капитальные затраты и общая величина доказанных запасов (разрабатываемых и неразрабатываемых). В нашем примере амортизация, рассчитанная данным способом, составит 3,8 млн руб. (112 млн руб. / 30 млн т).

По правилам Комиссии по ценным бумагам США для нефтегазовых компаний, которые ведут учет по методу «результативных затрат», такой способ расчета амортизации не допускается. Также важно, что при расчете амортизации эти компании будут исключать те доказанные запасы нефти и газа, для добычи которых потребуются значительные капитальные затраты. Этот аспект связан с определением SEC доказанных разрабатываемых запасов как запасов, извлечение которых доступно при существующей методике добычи, фонде скважин и имеющегося нефтегазового оборудования. Это правило введено с целью обеспечения соответствия потребления экономических выгод от использования активов и связанных с ними затрат.

Амортизация вспомогательного оборудования и инфраструктурных активов

На любом нефтегазовом предприятии есть вспомогательное оборудование, недобывающие активы, такие как склады, автотранспорт, офисные здания, объекты инфраструктуры и т. д. Как правило, такие основные средства обслуживают деятельность компании от разведки резервов до добычи нефти и газа, и определить их привязанность к конкретному месторождению часто бывает просто невозможно. Для таких активов применение метода расчета амортизации пропорционально объему добычи становится необоснованным, и нефтегазовые компании используют линейный метод расчета.

Таким образом, амортизация нефтегазовых активов, которые относятся к деятельности по разведке и разработке месторождения, должна капитализироваться, в то время как амортизация нефтегазодобывающих активов относится на текущие затраты. Распределение вспомогательных активов по различным видам деятельности может осуществляться, например, пропорционально стоимости обслуживаемых объектов.

Оценки руководства при расчете амортизации

Расчет амортизации нефтегазовых активов – это одна из наиболее существенных областей применения оценок и суждений руководства. Основные средства, связанные с добычей нефти и газа, амортизируются в течение соответствующего срока полезного использования месторождения, определенного на основе запасов нефти и газа, пропорционально объему добычи. При определении объема резервов предположения, действительные на момент проведения оценки, могут измениться в случае появления новой информации. В частности, факторы, которые могут повлиять на срок полезного использования месторождения нефти и газа, включают:

– разницу между фактическими ценами и допущениями относительно цен на нефть и газ, использованными при оценке запасов;

– изменения в капитальных затратах, операционных расходах, ставках дисконтирования и курсах иностранной валюты, которые могут оказать негативное влияние на экономическую эффективность запасов нефти и газа.

При изменении какого-либо из перечисленных факторов может произойти изменение сроков амортизации добывающего оборудования и их текущей стоимости, а соответственно, и амортизационных отчислений. Поэтому руководство нефтегазовых компаний регулярно, по состоянию на конец каждого отчетного периода, должно проверять правильность применяемых сроков полезного использования активов исходя из их текущего состояния и ожидаемого периода, в течение которого ожидается поступление экономических выгод от их использования.