Трансформационные корректировки по финансовым инструментам. Часть 1 Финансовые активы

Трансформационных корректировок по финансовым инструментам довольно много, и порой они сложны для понимания неспециалистом по МСФО. Это связано в первую очередь с существенным различием практики учета по РСБУ и МСФО, используемой терминологии, правил оценки и другими факторами. В статье рассмотрены операции с финансовыми активами, которые требуют трансформационных корректировок при составлении отчетности по МСФО.

Финансовые инструменты согласно МСФО – это любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой. В российских ПБУ не используется понятие «финансовые инструменты». Определение встречается только в налоговом учете и документах для кредитных организаций. В ПБУ регламентируется учет лишь финансовых вложений (которые можно отнести к финансовым активам согласно МСФО).

Прежде чем приступить к трансформации, необходимо проанализировать следующие счета РСБУ: 58, 59, 60, 62, 63, 66, 67, 70, 71, 73, 76. Данные по этим счетам необходимо реклассифицировать[1] в МСФО-счета. Структура плана счетов по МСФО в каждой организации может быть разной. Согласно требованиям МСФО (IAS) 32, 39 для финансовых активов будут, скорее всего, использоваться следующие счета МСФО:

– счет «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток» (могут быть счета РСБУ 58, 59, 76);

– счет «Инвестиции, удерживаемые до погашения» (могут быть счета РСБУ 58, 59, 76);

– счет «Ссуды и (неторговая) дебиторская задолженность» (могут быть счета РСБУ 58, 59, 70, 71, 73, 76);

– счет «Финансовые активы, имеющиеся в наличии для продажи» (могут быть счета РСБУ 58, 59, 76).

Признанные финансовые активы классифицируются в зависимости от намерений компании в отношении их последующего управления. Пример финансовых инструментов каждой отельной категории по МСФО рассмотрен в табл. 1.

Таблица 1

Примеры финансовых инструментов согласно их категориям

|

Категория/примеры |

||||

|

|

1. Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток |

2. Инвестиции, удерживаемые до погашения |

3. Ссуды и дебиторская задолженность |

4. Финансовые активы, имеющиеся в наличии для продажи |

|

Общая классификация |

Долговой, долевой или производный инструмент (не используемый для эффективного хеджирования) |

Долговой инструмент |

Долговой инструмент |

Долговой, долевой инструмент |

|

Существующие финансовые инструменты |

Долговой инструмент: заем, вексель, облигации и др. Долевой инструмент: акции и др. Производный инструмент: опцион, своп, форвард, фьючерс и др. |

Долговой инструмент: заем, вексель, облигации и др. |

Долговой инструмент: заем, вексель, облигации, дебиторская задолженность и др. |

Долговой инструмент: заем, вексель и др. Долевой инструмент: акции и др. |

Также могут присутствовать МСФО-счета:

– по выделению торговой дебиторской задолженности – финансовые активы «Торговая дебиторская задолженность» (счета РСБУ 60, 62, 63);

– по выделению денежных средств – финансовые активы «Денежные средства и их эквиваленты» (счета РСБУ 50, 51, 52, 55, 57).

После реклассификации вносятся корректировки в трансформационную таблицу.

Основные корректировки, которые можно выделить, связаны:

– с пересчетом стоимости финансовых активов;

– сторнированием признания/(прекращения признания) финансовых активов;

– учетом переоценки и обесценения финансовых активов.

Рассмотрим корректировки на всем процессе учета финансовых активов.

Документы по учету финансовых инструментов

Список документов, регламентирующих учет финансовых инструментов по РСБУ и МСФО, приведен в табл. 2.

Таблица 2

Документы, регламентирующие учет финансовых инструментов по РСБУ и МСФО

|

РСБУ |

МСФО |

|

ПБУ 19/02 «Учет финансовых вложений» |

МСФО (IAS) 32 «Финансовые инструменты: раскрытие и представление информации» |

|

ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» |

МСФО (IAS) 39 «Финансовые инструменты – признание и оценка» |

|

Положение по ведению бухгалтерского учета и бухгалтерской отчетности РФ № 34н – раздел «Расчеты с дебиторами и кредиторами» (является фактически единственным документом, регулирующим бухгалтерский учет финансовых активов и обязательств, не подпадающих под понятия финансовых вложений, полученных кредитов и займов) |

МСФО (IFRS) 2 «Выплаты на основе долевых инструментов» |

|

МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» |

|

|

КИМФО (IFRIC) 2 «Долевое участие в кооперативах и подобные финансовые инструменты» |

|

|

КИМФО (IFRIC) 5 «Права на доли, возникающие из фондов на демонтаж и ликвидацию основных средств, рекультивацию и восстановление окружающей среды» |

|

|

КИМФО (IFRIC) 9 «Переоценка встроенных производных финансовых инструментов» |

|

|

КИМФО (IFRIC) 10 «Промежуточная финансовая отчетность и обесценение» |

|

|

КИМФО (IFRIC) 11 «Операции с групповыми и выкупленными акциями» |

|

|

КИМФО (IFRIC) 12 «Договоры концессии в сфере услуг» |

|

|

КИМФО (IFRIC) 16 «Хеджирование чистых инвестиций в зарубежные операции» |

|

|

КИМФО (IFRIC) 17 «Распределения неденежных активов собственникам» |

Первоначальное признание

РСБУ

Для признания финансовых вложений в российском учете необходимо единовременное выполнение следующих условий:

– наличие надлежаще оформленных документов, подтверждающих существование права у компании на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

– переход к компании финансовых рисков, связанных с финансовыми вложениями;

– способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста стоимости.

Специальных правил признания для других финансовых активов и всех финансовых обязательств нет, если не считать описания дебетовых и кредитовых записей в Инструкции по применению плана счетов (к 50, 60, 70-м счетам).

МСФО

Согласно МСФО компания должна признать финансовый инструмент в своем отчете о финансовом положении только в том случае, если она становится стороной по договору в отношении данного финансового инструмента.

Различия

Согласно МСФО финансовые активы признаются, если для этого существуют соответствующие основания: компания становится стороной по договору. Для финансовых вложений (по РСБУ) определены конкретные условия для признания их в бухгалтерском учете. То есть при неисполнении условий, требуемых в российском учете, финансовый актив не признается. В учете по сложившейся практике бухгалтер может отнести объекты с невыполненными критериями на другой счет (например, сч. 76) и отражать их в составе прочих активов, а финансовые обязательства (прочие обязательства) в некоторых случаях вообще не отражать в учете (например, в момент возникновения производного инструмента).

Поэтому основные корректировки, которые могут возникнуть, – это признание финансовых инструментов при реклассификации из РСБУ в МСФО с учетом цели и основания владения финансовым инструментом. Недостаточно перенести остаток на счете РСБУ на счет МСФО. Например, долговая ценная бумага, учитываемая на сч. 58.2, может удерживаться компанией как для краткосрочной продажи, так и для получения процентов от предоставленного займа. Согласно МСФО ценная бумага будет отражена в первом случае на счете «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток», во втором случае – на счете «Ссуды и (неторговая) дебиторская задолженность».

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

При заключении договора на продажу нефинансовых активов или оказании услуг важным является момент признания дебиторской задолженности (а со стороны покупателя – кредиторской задолженности). Согласно МСФО (IAS) 32 заключение договора является основанием для признания (по определению параграфа 11). В то же время согласно МСФО (IAS) 18 «Выручка» признание должно происходить в то время, когда получение дохода является более вероятным. По мнению автора, на момент составления отчетности по МСФО путем трансформации необходимо проанализировать все договоры на продажу нефинансовых активов или оказание услуги с точки зрения выполнения условий договора.

Корректировка 2 – Признание дебиторской задолженности (по продаваемым активам/оказываемым услугам), по которой вероятность исполнения условий договора высокая, и сторно признания – при невысокой вероятности исполнения договора.

При продаже производных финансовых инструментов (например, поставочный форвардный контракт, опцион «пут») признание происходит в момент заключения договора.

На практике операции по купле-продаже ценных бумаг завершаются спустя несколько дней с даты торгов, так как требуется определенное время на оформление сделки, перевод денежных средств и передачу бумаг. Исторически одни компании учитывали эти операции по дате заключения сделки, другие ожидали окончания расчетов, прежде чем сделать соответствующие записи в бухгалтерских книгах. Согласно МСФО (IAS) 39 компания имеет право выбрать тот или иной способ учета[2].

Метод учета по дате заключения сделки отличается от метода учета по дате расчетов тем, что финансовые активы и обязательства признаются в учете сразу же и к наступлению даты расчета их справедливая стоимость может измениться. Чтобы исключить эту разницу, международный стандарт предписывает признавать изменения стоимости активов и обязательств между этими датами независимо от применяемого метода. Колебания стоимости учитываются в соответствии с классом финансовых инструментов (т. е. либо как часть прочего совокупного дохода, либо как часть прибылей или убытков за период). При трансформации важно обратить внимание на практику учета признания ценных бумаг по РСБУ. В случае несовпадения учетных политик (по МСФО и РСБУ) необходимо сделать соответствующую корректировку по признанию/(сторно признания) финансовых активов и учесть, если это необходимо, разницу в стоимости, возникшей из-за разных дат признания финансового актива.

Корректировка 3 – Признание/(сторно признания) финансовых активов на дату заключения договора/на дату расчетов.

Корректировка 4 – Учет возникшей разницы в стоимости финансового актива за период между датой заключения договора и датой расчетов.

Вопросы учета возникают и в ситуациях, когда от финансовых вложений не ожидается прибыль (например, выдача беспроцентного займа сотруднику организации). Такой заем не будет признан согласно РСБУ в составе финансовых вложений, но он должен быть отражен согласно МСФО как финансовый актив. Экономический смысл заключается в том, что выгода может выражаться не в виде процентов или прироста стоимости финансового актива, а в мотивации работника, которая может повлиять на получение компанией в дальнейшем «непрямых» доходов.

Корректировка 5 – Признание займа сотруднику в составе финансовых активов.

Некредитные организации иногда используют сделки репо[3] для краткосрочного финансирования себя денежными средствами. Часто такие сделки в учете отражаются операцией купли-продажи денежных средств или ценных бумаг (т. е. базового актива), так как на практике реализация подразумевает передачу всех рисков первоначальному покупателю, а сам факт обязательного возврата базового актива не подразумевает влияние возможного риска на первоначального продавца от переданного актива. Сделки репо согласно МСФО (при условии влияния рисков, выгод и контроля над первоначальным продавцом) почти всегда должны отражаться не как реализация, а как сделка по заимствованию денежных средств. Поэтому при трансформации необходимо сделать соответствующую корректировку.

Корректировка 6 – Признание/(реклассификация) финансового актива, переданного по сделке репо в соответствующую категорию согласно МСФО.

Первоначальная оценка

РСБУ

Финансовые вложения принимаются к российскому бухгалтерскому учету по первоначальной стоимости. Первоначальная стоимость зависит от способа поступления финансового вложения в компанию.

Первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов. То есть в первоначальную стоимость финансовых вложений, приобретенных за плату, включаются затраты по информационным, консультационным услугам, связанным с покупкой этих активов. Первоначальная стоимость финансовых вложений, поступивших в компанию другим способом, рассмотрена в табл. 3. Однако при возникновении указанных выше затрат (см. п. 9 ПБУ 19/02), связанных с поступлением финансовых вложений другим способом (т. е. не за плату), ПБУ 19/02 не указывает, каким способом их отражать. На практике принято такие затраты относить на расходы периода.

В РСБУ отсутствуют специальные правила в отношении определения первоначальной оценки иных видов финансовых активов (помимо финансовых вложений), а также правила по оценке финансовых обязательств.

МСФО

Согласно МСФО при первоначальном признании финансового инструмента компания обязана оценивать его по справедливой стоимости. Если финансовый актив или финансовое обязательство не оцениваются по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период, затраты по сделке, прямо связанные с приобретением или выпуском финансового актива или финансового обязательства, также включаются в первоначальную стоимость финансового инструмента.

Таблица 3

Сравнение первоначальных стоимостей финансовых вложений/активов

|

Способ поступления финансовых вложений/ активов в компанию |

Первоначальная оценка финансовых активов |

|

|

РСБУ |

МСФО |

|

|

Приобретение за плату денежными средствами |

По фактическим затратам, за исключением НДС и иных возмещаемых налогов |

По справедливой стоимости, которая определяется в зависимости от ситуации (по рыночной стоимости – если есть активный рынок; по дисконтированной стоимости – если это долговой инструмент; по стоимости, определенной оценщиком) плюс затраты по приобретению, если финансовый актив не будет отнесен в категорию «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток» |

|

Приобретение за счет заемных средств |

По номинальной стоимости займа, кредита |

|

|

Получение безвозмездно |

По текущей рыночной стоимости либо по стоимости продажи на момент признания |

|

|

Получение в качестве вклада в уставной капитал |

По стоимости, указанной в договоре |

|

|

Обмен |

По стоимости активов, переданных или подлежащих передаче компанией |

|

Справедливой стоимостью финансовых активов для каждого отдельного случая может быть выбрана оценка компании на ее усмотрение. Главное, чтобы компания могла продемонстрировать, что это наилучшая оценка и она отвечает определению справедливой стоимости, которая раскрывается в примечаниях к финансовой отчетности согласно МСФО (IFRS) 7 и относится к одному из трех уровней иерархии определения справедливой стоимости.

Различия

Так как правила первоначальной оценки по МСФО принципиально расходятся с российской практикой, то на этом этапе учета могут возникнуть корректировки по несовпадению суммы первоначальной стоимости по РСБУ и МСФО.

Например, если компания выдает заем с нулевой или нерыночной процентной ставкой, в данном случае справедливой стоимостью займа по МСФО будет дисконтированная стоимость по существующей рыночной ставке процента по инструментам, которые выражены в аналогичной валюте, имеют тот же срок, ставку процента, кредитный риск и другие аналогичные факторы; по РСБУ – по номинальной величине займа.

Корректировка 7 – Несовпадение в учете по РСБУ и МСФО сумм первоначальной стоимости займа с нулевой или нерыночной процентной ставкой.

Кроме того, согласно МСФО в первоначальную стоимость финансовых активов (не относящихся к категории «Оцениваемые по справедливой стоимости через прибыль или убыток») могут войти затраты на приобретение, не включенные в нее согласно РСБУ (или наоборот).

Корректировка 8 – Доначисление/(сторно начисленных) затрат, связанных с приобретением финансовых активов.

В МСФО не упоминается о возникающей разнице между справедливой стоимостью и фактическими затратами на приобретение. Такая проблема возникает и при учете по РСБУ. Часто встречается ситуация, когда компания приобретает ценные бумаги на бирже, где существует цена «на покупку» и «на продажу». Способ учета такой разницы на практике описывается в учетной политике или в других рабочих документах компании. В случае возникновения несовпадений в политиках учета по РСБУ и МСФО необходима соответствующая корректировка.

Корректировка 9 – Учет разницы, возникающей при первоначальной оценке финансового актива и фактической суммы оплаты.

Краткосрочная дебиторская (кредиторская) задолженность, отсроченная менее чем на 1 год, как правило, в учете по МСФО и РСБУ не дисконтируется. Однако следует заметить, что если влияние временной стоимости денег (т. е. разница между номинальной и дисконтированной суммой дебиторской задолженности) существенно, то по МСФО необходимо признавать краткосрочную дебиторскую (кредиторскую) задолженность по дисконтированной стоимости; согласно РСБУ в любом случае отражается номинальная сумма задолженности. Для этого необходимо сделать соответствующую трансформационную корректировку.

Корректировка 10 – Учет разницы между номинальной и дисконтированной стоимостью отсроченной дебиторской задолженности, если влияние разницы существенно.

Последующая оценка

РСБУ

В РСБУ для целей последующей оценки финансовые вложения условно подразделяют на два класса:

– по которым можно определить текущую рыночную стоимость и

– по которым невозможно ее определить.

Финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату.

Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты в составе прочих доходов или расходов.

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости с учетом возможного обесценения. К тому же по долговым ценным бумагам разрешается разницу между первоначальной и номинальной стоимостью в течение срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, относить на финансовые результаты компании в составе прочих доходов или расходов.

МСФО

По МСФО последующая оценка финансовых активов зависит от категории, к которой принадлежит финансовый актив. Учет прибылей или убытков, возникших от изменений стоимости финансового актива, также зависит от того, к какой категории он относится (табл. 4).

Таблица 4

Способы оценки финансовых активов и отнесения ее изменений

|

Категория |

Учет и оценка |

|||

|

Возможность надежной оценки |

Оценка |

Результаты переоценки |

Доходы по процентам и дивидендам |

|

|

1. Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток |

Есть |

Справедливая стоимость |

Прибыль/убыток периода |

Прибыль/убыток периода |

|

Нет |

Фактическая стоимость |

– |

Прибыль/убыток периода |

|

|

2. Инвестиции, удерживаемые до погашения |

– |

Амортизированная стоимость |

– (обесценение относится на прибыль/убыток периода) |

Прибыль/убыток периода (только проценты) |

|

3. Ссуды и дебиторская задолженность |

– |

Амортизированная стоимость |

– (обесценение относится на прибыль/убыток периода) |

Прибыль/убыток периода (только проценты) |

|

4. Финансовые активы, имеющиеся в наличии для продажи |

Есть |

Справедливая стоимость |

Прочий совокупный доход |

Прибыль/убыток периода |

|

Нет |

Фактическая стоимость (для долевого инструмента) |

– |

Прибыль/убыток периода (только дивиденды) |

|

|

Амортизированная стоимость (для долгового инструмента) |

Прочий совокупный доход |

Прибыль/убыток периода (только проценты) |

||

Результаты переоценки четвертой категории финансовых активов (предназначенных для продажи) после прекращения признания относятся на прибыль/ убыток периода. Если в стоимость финансового актива, имеющегося в наличии для продажи, включены затраты по сделке и на момент переоценки возникла отрицательная сумма из-за ранее включенных затрат по сделке, то отрицательная сумма относится на прочий совокупный доход. Если по финансовому активу, имеющемуся в наличии для продажи, имеются фиксированные или определимые платежи, то затраты по сделке амортизируются на прибыль или убыток с использованием метода эффективной ставки процента. Если по финансовому активу, имеющемуся в наличии для продажи, предусматриваются фиксированные или определимые платежи, то затраты по сделке признаются в составе прибыли или убытка тогда, когда прекращается признание актива или происходит его обесценение (см. параграф AG 67 Приложения А МСФО (IAS) 39).

Различия

Основным отличием РСБУ от МСФО является то, что в РСБУ используется рыночная стоимость, а в МСФО – справедливая или амортизированная стоимость (в редких случаях фактическая стоимость). Справедливой стоимостью может считаться биржевая котировка, цена активного рынка (по идентичным активам), дисконтированная стоимость. Справедливая стоимость также определяется с помощью методик оценки, для которых все исходные параметры, имеющие значительное влияние на результат оценки, основаны на доступной рыночной информации, либо с помощью методик оценки, которые используют исходные параметры, не основанные на доступной рыночной информации. Понятия амортизированной стоимости в РСБУ не существует, если не считать равномерное списание разницы между первоначальной и номинальной стоимостью по долговым активам (п. 22 ПБУ 19/02).

Корректировка 11 – Несовпадение стоимости последующей оценки финансовых активов по МСФО и РСБУ.

К тому же часто на практике возникают корректировки по сторнированию/ (начислению) изменений в стоимости финансовых активов, которые согласно РСБУ относятся на прибыль/убыток периода, а по МСФО должны быть отнесены на прочий совокупный доход.

Корректировка 12 – Сторно/(начисление) прибылей или убытков, возникших при изменении стоимости финансовых активов.

Разница, которая была включена в стоимость долевого инструмента по РСБУ согласно п. 22 ПБУ 19/02, распределяется равномерно в течение срока владения долевым инструментом. Согласно МСФО такое распределение осуществляется при расчете амортизации по долговому инструменту. Поэтому необходимо сделать трансформационную корректировку по сторнированию списанной части разницы.

Корректировка 13 – Сторно части разницы, признанной в ОПУ согласно п. 22 ПБУ 19/02.

Обесценение

РСБУ

В ПБУ 19/02 включен раздел 6 «Обесценение финансовых вложений», регламентирующий порядок учета обесценения финансовых вложений, по которым не определяется текущая рыночная стоимость. На практике данный раздел ПБУ компании используют редко, так как сложно определить сумму обесценения.

Однако почти в каждой компании формируется резерв под обесценение сомнительной дебиторской задолженности, который позволяет делать ПБУ 21/08 «Изменения оценочных значений». Как правило, при выборе порядка формирования резерва по сомнительным долгам компании руководствуются ст. 266 НК РФ. Убыток от обесценения относят на прочий (текущий) расход.

МСФО

Все финансовые активы, за исключением переоцениваемых по справедливой стоимости через прибыль или убыток, подлежат проверке на обесценение. Убыток от обесценения относят на прибыль/убыток периода.

Основные признаки обесценения финансовых активов (так же как и финансовых вложений):

– значительные финансовые затруднения эмитента/должника по финансовому (долговому) активу;

– банкротство эмитента/должника по финансовому активу.

Различия

Признаки определения обесценения финансовых активов в учете по МСФО и РСБУ сходны, хотя в МСФО (IAS) 39 их перечислено гораздо больше для отдельных случаев.

Трансформационные корректировки могут возникнуть в том случае, когда в учетных политиках по РСБУ и МСФО утвержден разный порядок формирования резерва под обесценение дебиторской задолженности и поэтому суммы резерва будут различаться.

Корректировка 14 – Пересчет резерва под обесценение сомнительной дебиторской задолженности.

Из года в год учет резерва по сомнительным долгам по РСБУ может отражаться в компании следующим образом:

Дт 91-2,

Кт 63 – сформирован резерв по сомнительным долгам первого года на всю сумму;

Дт 91-2,

Кт 63 – сформирован резерв по сомнительным долгам второго года на всю сумму;

Дт 63,

Кт 91-1 – отражено списание суммы резерва по сомнительным долгам первого года на всю сумму.

То есть во втором году компания завышает свои доходы и расходы на сумму резерва, хотя финансовый результат будет верным (свернутым). Согласно принципам МСФО финансовая информация должна быть надежной. Следовательно, необходимо сделать соответствующую корректировку.

Корректировка 15 – Снижение завышенных расходов и доходов на сумму резерва под обесценение сомнительной дебиторской задолженности, отраженной в соответствии с РСБУ.

Не только сомнительная просроченная и необеспеченная торговая дебиторская задолженность может оказаться непогашенной. Если есть какая-либо информация о том, что финансовый актив, в том числе торговая дебиторская задолженность, не будет погашен в срок, необходимо сформировать резерв обесценения по такому финансовому активу согласно МСФО. В российском учете такой резерв не будет формироваться.

Корректировка 16 – Формирование резерва обесценения/списание финансовых активов (торговая дебиторская задолженность), погашение которых имеет невысокую вероятность.

Прекращение признания

РСБУ

Выбытие финансовых вложений признается согласно РСБУ на дату единовременного прекращения действия условий их принятия к бухгалтерскому учету, т. е.:

– наличие надлежаще оформленных документов, подтверждающих передачу/ списание прав у компании на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

– передача финансовых рисков, связанных с финансовыми вложениями;

– отсутствие вероятности получения экономической выгоды от финансового вложения.

Выбытие финансовых вложений имеет место в случаях погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества, списания и пр.

Специальных правил списания для других финансовых активов нет.

МСФО

Согласно МСФО компания должна прекратить признание актива только в том случае, если:

– истекает срок договорных прав требования на потоки денежных средств по финансовому активу либо

– компания передает финансовый актив и такая передача отвечает критериям прекращения признания (т. е передача рисков, выгод и контроля).

При этом финансовый актив считается переданным компанией, когда она:

– передала права требования по договору на получение потоков денежных средств по финансовому активу либо

– сохранила за собой договорные права на получение потоков денежных средств по финансовому активу, но при этом приняла на себя договорное обязательство выплачивать эти денежные средства одному или нескольким получателям в рамках соглашения (см. параграфы 18–19 МСФО (IAS) 39).

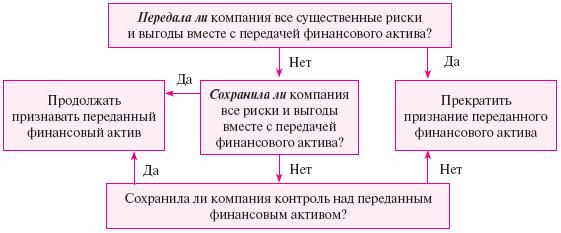

В момент передачи финансового актива компания должна оценить степень, в которой она сохранила риски и выгоды от владения финансовым активом. Если риски и выгоды были переданы, то компания прекращает признание финансового актива. Если компания не сохранила и не передала риски и выгоды, то необходимо проанализировать, передала ли она контроль[4] над финансовым активом. Если да, то признание в учете финансового актива прекращается (см. схему).

Порядок определения момента прекращения признания финансового актива

После прекращения признания финансового актива в полном объеме разница между балансовой стоимостью и суммой:

– полученного возмещения за часть, признание которой прекращено (включая любой новый актив за вычетом любого нового обязательства), и

– любых полученных прибыли или убытка, которые были распределены на эту часть и признаны непосредственно в капитале, должна признаваться в прибыли/убытке периода.

Различия

Основные трансформационные корректировки связаны с несовпадением момента возникновения оснований для списания и момента выбытия в учете по МСФО и РСБУ.

Согласно МСФО, если в результате передачи актива прекращения признания не произошло (например, компания продала заем и стала одновременно поручителем), так как компания сохранила практически все риски и выгоды от владения переданным активом, то она продолжает признание всего переданного актива целиком и признает финансовое обязательство в размере полученного за актив вознаграждения. В последующих периодах компания признает все доходы, полученные от переданного актива, и все расходы, понесенные по финансовому обязательству. На практике в учете по РСБУ поручитель отразит за балансом проданный заем (сч. 009 «Обеспечения обязательств и платежей выданные»). Только в случае непогашения кредитором займа поручитель начисляет обязательство по погашению займа.

Корректировка 17 – Сторно прекращения признания финансового актива, переданного третьей стороне и по которому передающая компания становится поручителем.

Так как сделки репо в учете по РСБУ отражаются как купля-продажа ценных бумаг, то при приобретении таких ценных бумаг они признаются в качестве финансовых вложений. Как было сказано выше (см. текст к корректировке 6), в МСФО большинство сделок репо рассматривается как операции финансирования. Поэтому в МСФО полученные ценные бумаги не признаются финансовыми активами. Следовательно, необходимо сделать корректировку по сторнированию их признания согласно РСБУ.

Корректировка 18 – Сторно признания (т. е. списание) финансовых активов, полученных по сделке репо.

В МСФО (IAS) 39 и РСБУ не рассматривается отдельно одна из наиболее часто используемых форм финансирования – факторинг[5] торговой дебиторской задолженности. Условия таких операций «продажи» значительно различаются (могут приводить к прекращению признания финансового актива – торговой дебиторской задолженности). В соответствии с РСБУ сложилась практика учета факторинговых операций, согласно которой торговая дебиторская задолженность списывается сразу после заключения договора факторинга (как правило, договор заключается с банком-покупателем). В то же время в МСФО требуется анализ всех условий договора факторинга. Поэтому в стандарте конкретно не описываются правила признания таких операций, и такие операции подпадают под общие критерии признания/прекращения признания и учета финансовых активов согласно МСФО (IAS) 39. В данном случае могут возникнуть трансформационные корректировки.

Корректировка 19 – Сторно прекращения признания торговой дебиторской задолженности, риски по которой по договору факторинга остаются у продавца финансового актива.

Так как по МСФО к финансовым активам относят и денежные средства, и их эквиваленты, к ним применяется МСФО (IAS) 39. Если у компании ограничен доступ к счетам в банке (например, счет арестован), то возникает вопрос о продолжении признания такого финансового актива согласно МСФО. В РСБУ ограниченность доступа к банковским счетам не анализируется и не влияет на их учет до момента постановления суда.

Корректировка 20 – Прекращение признания финансового актива в виде денежных средств на банковском счете, доступ к которому ограничен.

Рассмотрим выполнение некоторых описанных корректировок на примере.

Пример

Компания «Бета» в течение 2009 г. осуществляла свою основную деятельность (строительство объектов недвижимости, реконструкция зданий). В ее учете были отражены все операции согласно РСБУ. На 31 декабря 2009 г. ей необходимо сделать трансформацию годовой отчетности из РСБУ в МСФО. Отраженные операции, связанные с ее деятельностью, указаны ниже.

Фрагмент учетной политики по РСБУ

Финансовые вложения признаются по первоначальной стоимости в момент получения рисков от другой стороны по финансовым вложениям и при условии правильно оформленных документов и вероятности получения будущих экономических выгод.

Финансовые вложения классифицируются согласно рабочему плану

счетов:

58.1. Паи и акции.

58.2. Долговые ценные бумаги.

58.3. Предоставленные займы.

58.4. Вклады по договору простого товарищества.

Торговая и прочая дебиторская задолженность отражается на следующем счете:

62. Расчеты с покупателями и заказчиками.

Резервы под обесценение финансовых вложений и сомнительной дебиторской задолженности относят на сч. 59 и 63 соответственно.

Последующая оценка производится по рыночной стоимости, если ее можно определить. Результаты переоценки или обесценения относят на прочий текущий расход.

Резерв по сомнительной дебиторской задолженности, учитываемый на сч. 63, формируется в следующем порядке (табл. 5).

Таблица 5

Порядок формирования резерва по РСБУ

|

Задолженность просрочена |

Ставка резервирования, % |

|

до 45 дней |

0 |

|

свыше 45, но не более 90 дней |

50 |

|

свыше 90 дней |

100 |

Выбытие финансовых вложений признается в момент передачи рисков другой стороне либо когда от финансового вложения не ожидается экономических выгод.

Фрагмент учетной политики по МСФО

Финансовые активы признаются согласно МСФО (IAS) 39 в момент получения всех рисков, выгод и контроля. Первоначальная оценка производится по справедливой стоимости. Расходы на приобретение включаются в стоимость финансовых активов, которые относятся к 2, 3, 4-й категориям активов (т. е. всех финансовых активов, за исключением тех, по которым изменение справедливой стоимости относится на прибыль/убыток периода).

Финансовые активы подразделяются на четыре категории, которые отражаются на одноименных счетах:

– сч. 58100 «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток»;

– сч. 58200 «Инвестиции, удерживаемые до погашения»;

– сч. 58300 «Ссуды и (неторговая) дебиторская задолженность»;

– сч. 58400 «Финансовые активы, имеющиеся в наличии для продажи».

Также отдельно выделены счета по учету торговой и прочей дебиторской задолженности:

– сч. 62100 «Торговая дебиторская задолженность»;

– сч. 63000 «Резервы по сомнительным долгам».

Резерв по сомнительной дебиторской задолженности формируется на счете МСФО 63000 в следующем порядке (табл. 6).

Таблица 6

Порядок формирования резерва по МСФО

|

Задолженность просрочена на срок |

Ставка резервирования, % |

|

до 90 дней |

25 |

|

90–180 дней |

50 |

|

180–270 дней |

75 |

|

270–360 дней |

100 |

Переклассификация может осуществляться в соответствии с параграфами 50–54 МСФО (IAS) 39.

Прекращение признания осуществляется в момент передачи другой стороне всех рисков, выгод и контроля.

Фрагмент оборотно-сальдовой ведомости с пояснениями и реклассифицирующими счетами приведен в табл. 7.

Таблица 7

Оборотно-сальдовая ведомость по РСБУ

|

Счет РСБУ |

Состав |

Сумма, тыс. руб. |

Пояснения |

Реклассификация, счет МСФО |

|

58.1 |

Акции |

100 |

Акции приобретены в целях торговли на бирже, т. е. для получения краткосрочной прибыли. Первоначальная стоимость акций составила 90 000 руб., затраты по сделке – 15 000 руб. – включены в стоимость акций (т. е. балансовая стоимость акций – 105 000 руб.). Рыночная стоимость на 31 декабря 2009 г. составила 100 000 руб. В учете по РСБУ отражена отрицательная переоценка в ОПУ на сумму 5000 руб. |

Сч. 58100 (1-я категория «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток») |

|

58.2 |

Векселя |

150 |

Получены в счет оплаты товаров. Погашение произошло в январе 2010 г. |

Сч. 58300 (3-я категория «Ссуды и дебиторская задолженность») |

|

58.3 |

Заем

|

1000 |

Беспроцентный заем выдан 1 января 2009 г. на 2 года. Рыночная ставка процента по аналогичному займу – 12 % |

Сч. 58300 (3-я категория «Ссуды и дебиторская задолженность») |

|

|

Непросроченная дебиторская задолженность |

3000 |

На 500 000 руб. дебиторская задолженность в 2009 г. была погашена по договору факторинга, согласно которому «Бета» является поручителем. Оплата задолженности планируется в октябре 2010 г. |

Сч. 62100 «Торговая дебиторская задолженность» |

|

|

Непросроченная дебиторская задолженность, вероятность получения равна 0 % |

100 |

Дебитор – банкрот |

Сч. 62100 «Торговая дебиторская задолженность» |

|

|

Отсроченная дебиторская задолженность |

2000 |

Отсрочка на 3 месяца |

Сч. 62100 «Торговая дебиторская задолженность» |

|

|

Просроченная дебиторская задолженность |

1000 |

1 000 000 руб. свыше 45 дней, но менее 90 дней, резерв равен 50 % по РСБУ, т. е. 500 000 руб., и 25 % по МСФО, т. е. 250 000 руб. |

Сч. 62100 «Торговая дебиторская задолженность» |

|

63 |

Резерв |

500 |

По просроченной дебиторской задолженности |

Сч. 63000 «Резервы по сомнительным долгам» |

Необходимо составить отчетность по МСФО путем трансформации.

Счет РСБУ 58.1

В первую очередь стоимость акции необходимо:

– реклассифицировать из РСБУ в МСФО в категорию «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток»:

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

– сторнировать из стоимости акций затраты по сделке:

Корректировка 8 – Сторно начисленных затрат, связанных с приобретением финансовых активов.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 1, 8) |

|

1. Признание финансового вложения

Дт 58.1 «Паи и акции» 90 тыс. руб. Кт 51 «Расчетный счет» 90 тыс. руб.

2. Включение в стоимость акций затрат по сделке их приобретения

Дт 58.1 «Паи и акции» 15 тыс. руб. Кт 76 «Расчеты с прочими дебиторами и кредиторами» 15 тыс. руб.

3. Оплата затрат по сделке

Дт 76 «Расчеты с прочими дебиторами и кредиторами» 15 тыс. руб. Кт 51 «Расчетный счет» 15 тыс. руб.

4. Переоценка стоимости акций на 31 декабря 2009 г.

Дт 91.2 «Прочие расходы» 5 тыс. руб. Кт 58.1 «Паи и акции» 5 тыс. руб. |

1. Корректировка по реклассификации акций в 1-ю категорию финансовых активов

Дт 58100 «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток» 100 тыс. руб. Кт сч. 58.1 РСБУ «Паи и акции» 100 тыс. руб.

2. Реклассификация сч. 91.2 «Прочие расходы» в счет МСФО

Дт МСФО «Прочие расходы» (ОПУ) 5 тыс. руб. Кт 91.2 «Прочие расходы» 5 тыс. руб.

3. Перенос в текущие расходы затрат по сделке приобретения акций, которые были включены в стоимость акций по РСБУ (так как уже отражена сумма 5 тыс. руб., недостает 10 тыс. руб.)

Дт МСФО «Прочие расходы» (ОПУ) 10 тыс. руб. Кт 58100 «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток» 10 тыс. руб.

4. Учет суммы переоценки

Дт 58100 «Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток» 10 тыс. руб. Кт МСФО «Положительная переоценка финансовых активов» (ОПУ) 10 тыс. руб. |

Счет РСБУ 58.2

Стоимость векселей необходимо реклассифицировать из РСБУ в МСФО в 3-ю категорию «Ссуды и дебиторская задолженность».

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

Влияние временной стоимости денег (т. е. в период между 30 октября 2009 г. и январем 2010 г.) можно не считать, так как сумма влияния несущественна.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКА 1) |

|

Признание векселей

Дт 58.2 «Долговые ценные бумаги» 150 тыс. руб. Кт 90.1 «Выручка» 150 тыс. руб. |

Корректировка по реклассификации векселей в 3-ю категорию финансовых активов

Дт 58300 «Ссуды и (неторговая) дебиторская задолженность» 150 тыс. руб. Кт 58.2 РСБУ «Долговые ценные бумаги» 150 тыс. руб. |

Счет РСБУ 58.3

По беспроцентному займу необходимо:

– реклассифицировать из РСБУ в МСФО в 3-ю категорию «Ссуды и дебиторская задолженность»:

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

– рассчитать амортизированную стоимость на 31 декабря 2009 г. и отразить убыток и проценты по займу:

1. Расчет убытка от выдачи невыгодного займа:

PV = FV / (1 + r)n = 1000 тыс. руб. / (1 + 0,12)2 года = 797 тыс. руб.

1000 тыс. руб. – 797 тыс. руб. = 203 тыс. руб. – убыток, который необходимо признать в момент выдачи беспроцентного займа.

2. Расчет процентных доходов по беспроцентному займу за год на 31 декабря 2009 г.:

797 тыс. руб.х. 12 % = 96 тыс. руб.

В результате заем будет отражен в отчете о финансовом положении на 31 декабря 2009 г. в сумме:

797 тыс. руб. + 96 тыс. руб. = 893 тыс. руб.

Корректировка 7 – Несовпадение в учете по РСБУ и МСФО сумм первоначальной стоимости займа с нулевой или нерыночной процентной ставкой.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 1, 7) |

|

Признание финансового вложения

Дт 58.3 «Предоставленные займы» 1000 тыс. руб. Кт 51 «Расчетный счет» 1000 тыс. руб. |

1. Корректировка по реклассификации акций в 3-ю категорию финансовых активов

Дт 58300 «Ссуды и (неторговая) дебиторская задолженность» 1000 тыс. руб. Кт 58.3 РСБУ «Предоставленные займы» 1000 тыс. руб.

2. Признание убытков от выдачи невыгодного займа

Дт МСФО «Убытки от владения финансовыми активами» (ОПУ) 203 тыс. руб. Кт 58300 «Ссуды и (неторговая) дебиторская задолженность» 203 тыс. руб.

3. Признание процентных доходов от беспроцентного займа

Дт 58300 «Ссуды и (неторговая) дебиторская задолженность» 96 тыс. руб. Кт МСФО «Процентные доходы» (ОПУ) 96 тыс. руб. |

Счета РСБУ 62 и 63

Договор факторинга необходимо отразить в учете по МСФО в соответствии с принципами МСФО, т. е. признать финансовое обязательство перед банком (эта корректировка будет рассмотрена в последующих статьях темы «Трансформационные корректировки по финансовым обязательствам») и восстановить списанную дебиторскую задолженность.

Корректировка 19 – Сторно прекращения признания торговой дебиторской задолженности, риски по которой по договору факторинга остаются у продавца финансового актива.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКА 19) |

|

Списание дебиторской задолженности,уступленной банку

Дт 91.2 «Прочие расходы» 500 тыс. руб. Кт 62 «Расчеты с покупателями и заказчиками» 500 тыс. руб. |

1. Корректировка по реклассификации расходов по списанию дебиторской задолженности, уступленной банку

Дт МСФО «Списание дебиторской задолженности» (ОПУ) 500 тыс. руб. Кт 91.2 РСБУ «Прочие расходы» 500 тыс. руб.

2. Признание списанной дебиторской задолженности по договору факторинга Дт 62100 «Торговая дебиторская задолженность» 500 тыс. руб. Кт МСФО «Списание дебиторской задолженности» (ОПУ) 500 тыс. руб. |

По непросроченной дебиторской задолженности, вероятность получения которой равна 0 %, в учете по МСФО необходимо:

– сделать реклассификацию данной дебиторской задолженности из сч. 62 РСБУ в сч. 62100 МСФО «Торговая дебиторская задолженность»:

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

– списать в полной сумме:

Корректировка 16 – Списание финансовых активов, погашение которых имеет невысокую вероятность.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 1, 16) |

|

Признание дебиторской задолженности

Дт 62 «Расчеты с покупателями и заказчиками» 100 тыс. руб. Кт 90.1 «Выручка» 100 тыс. руб. |

1. Корректировка по реклассификации дебиторской задолженности

Дт 62100 «Торговая дебиторская задолженность» 100 тыс. руб. Кт 62 РСБУ «Расчеты с покупателями и заказчиками» 100 тыс. руб.

2. Списание дебиторской задолженности, вероятность получения которой равна 0 %

Дт МСФО «Прочие расходы» 100 тыс. руб. Кт 62100 «Торговая дебиторская задолженность» 100 тыс. руб. |

По отсроченной дебиторской задолженности на 3 месяца можно не производить расчет дисконтированной стоимости, так как временное влияние стоимости денег несущественно. Необходимо лишь сделать реклассификацию данной дебиторской задолженности из сч. 62 РСБУ в сч. 62100 МСФО «Торговая дебиторская задолженность».

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКА 1) |

|

Признание дебиторской задолженности

Дт 62 «Расчеты с покупателями и заказчиками» 2000 тыс. руб. Кт 90.1 «Выручка» 2000 тыс. руб. |

Корректировка по реклассификации дебиторской задолженности

Дт 62100 «Торговая дебиторская задолженность» 2000 тыс. руб. Кт 62 РСБУ «Расчеты с покупателями и заказчиками» 2000 тыс. руб. |

По просроченной дебиторской задолженности необходимо:

– сделать реклассификацию данной дебиторской задолженности из сч. 62 РСБУ в сч. 62100 МСФО «Торговая дебиторская задолженность» и начисленного резерва по сомнительной дебиторской задолженности:

Корректировка 1 – Признание/(реклассификация) финансового инструмента в соответствующую категорию согласно МСФО на основании цели владения им.

– отразить новый резерв:

Корректировка 14 – Пересчет резерва под обесценение сомнительной дебиторской задолженности.

Сумма корректировки резерва составит:

500 000 руб. – 250 000 руб. = 250 000 руб.

|

Согласно РСБУ были сделаны следующие проводки: |

Необходимые корректировки при трансформации согласно МСФО (КОРРЕКТИРОВКИ 1, 14) |

|

Признание резерва по сомнительной дебиторской задолженности

Дт 91.2 «Прочие расходы» 500 тыс. руб. Кт 63 «Резервы по сомнительным долгам» 500 тыс. руб. |

1. Корректировка по реклассификации дебиторской задолженности

Дт 62100 «Торговая дебиторская задолженность» 1000 тыс. руб. Кт 62 РСБУ «Расчеты с покупателями и заказчиками» 1000 тыс. руб.

2. Корректировка по реклассификации резерва по сомнительной дебиторской задолженности

Дт 63 РСБУ «Резервы по сомнительным долгам» 500 тыс. руб. Кт 63000 «Резервы по сомнительным долгам» 500 тыс. руб.

3. Корректировка по реклассификации расходов резерва по сомнительной дебиторской задолженности

Дт МСФО «Резерв под обесценение активов» (ОПУ) 500 тыс. руб. Кт 91.2 РСБУ «Прочие расходы» 500 тыс. руб.

4. Корректировка резерва по сомнительной дебиторской задолженности

Дт 63000 «Резервы по сомнительным долгам» 250 тыс. руб. Кт МСФО «Резерв под обесценение активов» (ОПУ) 250 тыс. руб. |

Заключение

В статье представлены не все трансформационные корректировки при учете финансовых активов. На практике часто возникают нестандартные ситуации, которые вызывают сложности отражения в учете как по РСБУ, так и по МСФО, а следовательно, сложности при трансформации, несмотря на то что в МСФО финансовым инструментам посвящено довольно много документов по их учету на протяжении всего времени владения им. Существует надежда, что в ближайшее время учет финансовых инструментов согласно МСФО упростится (хотя некоторые специалисты так не считают) с введением МСФО (IFRS) 9, а в российском учете появятся новые документы по учету финансовых инструментов в связи с ускорением внедрения МСФО в России и попытками создания международного финансового центра в Москве.

ПЕРЕЙТИ К ЧАСТИ 2.1

ПЕРЕЙТИ К ЧАСТИ 2.2

[1] В статье используются понятия «реклассификация» и «переклассификация». В данном случае это разные понятия. Под реклассификацией понимается перенос сумм со счетов РСБУ на счета МСФО (mapping), под переклассификацией – перевод финансовых инструментов из одной категории в другую согласно параграфам 50–54 МСФО (IAS) 39.

[2] Выбранный метод должен применяться для признания как активов, так и обязательств в пределах одного класса финансовых инструментов (п. AG53–AG56 Приложения А МСФО (IAS) 39).

[3] Сделки репо – это сделки по продаже (непроизводных) ценных бумаг с обязательством их обратного выкупа.

[4] Под контролем понимается возможность у компании-владелицы продать финансовый актив.

[5] Факторинг (уступка денежных требований) – это договор, по которому одна сторона передает или обязуется передать другой стороне денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товара, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ).