Прекращение признания финансовых инструментов: перспективы

История вопроса

Существующие в настоящее время требования в отношении прекращения признания финансовых инструментов считаются сложными как в понимании, так и в применении. В ответ на критику Совет по МСФО (далее – Совет) начал работу над проектом по усовершенствованию и упрощению требований, регламентирующих вопросы прекращения признания финансовых инструментов в отчете о финансовом положении. Работа по данному вопросу ведется в рамках комплексного проекта Совета по замене МСФО (IAS) 39 «Финансовые инструменты: признание и оценка».

В марте 2009 г. Совет опубликовал проект для обсуждения, содержащий описание метода, основанного на контроле, а также краткое описание альтернативного метода. Основываясь на комментариях респондентов, Совет решил продолжить дальнейшую разработку альтернативного метода. Он будет опубликован в виде нового проекта для обсуждения во втором или третьем квартале 2010 г. Ожидается, что окончательная редакция стандарта увидит свет в первом квартале 2011 г.

В настоящей статье мы рассматриваем принципы, лежащие в основе предложенного нового подхода, приводим примеры применения данных принципов на практике и выделяем некоторые из его потенциальных последствий для бизнеса.

Краткое описание основных положений предложенного нового метода

Критерии прекращения признания финансовых активов

Основополагающий принцип альтернативного метода (далее – новый метод) заключается в том, что прекращение признания финансового актива происходит тогда, когда у передающей стороны отсутствует обеспечивающий ей собственную выгоду текущий доступ ко всем денежным потокам или иным экономическим выгодам от переданного актива.

В отличие от МСФО (IAS) 39 и первоначально предложенного в проекте метода понятие «передача» не определяется в рамках нового метода. Основное внимание в новом методе уделяется правильному отражению договорных прав и обязательств компании. Тот факт, переуступила ли компания данные права и обязательства посредством передачи или каким-либо иным способом, не имеет значения. На рисунке (см. ниже) приведено обобщенное описание критериев прекращения признания финансовых активов с точки зрения передающей стороны.

Согласно данному методу, в случае передачи прав на какие-либо идентифицированные денежные потоки другой стороне передающая сторона прекращает признание ранее признанного актива и признает новые активы и обязательства в отношении прав и обязательств, сохраненных либо полученных в ходе сделки, оценивая их по справедливой стоимости.

В рамках нового подхода также рассматривается частичное прекращение признания. В случае передачи пропорциональной доли участия в денежных потоках (скажем, 10 %) компания учитывает оставшуюся пропорциональную долю участия в ранее признанном активе (в данном случае 90 %) как часть первоначального актива. Если в прошлом актив оценивался по амортизированной стоимости, то сохраненная доля участия продолжает оцениваться по амортизированной стоимости. Компания признает доход или расход только в отношении переданной части.

Однако если компания сохраняет непропорциональную долю участия в ранее признаваемом активе (например, сохранение первых или последних 10 % от денежных потоков), то компания рассматривает оставшуюся у нее долю участия как новый актив. Компания должна первоначально оценить данный актив по справедливой стоимости и признавать доход или расход от передачи в составе прибыли или убытка. Впоследствии новый актив должен оцениваться на основании требований МСФО (IFRS) 9 в отношении классификации и оценки.

Если передача финансового актива отвечает всем критериям, указанным на диаграмме, прекращения его признания не происходит. Как следствие, полученные суммы должны признаваться в качестве финансового обязательства компании.

Исключение

Совет по МСФО принял предварительное решение, что большинство соглашений о продаже с обратным приобретением (соглашения РЕПО) и соглашений о предоставлении ценных бумаг в виде займа не будут подпадать под вышеперечисленные критерии и их необходимо будет продолжать учитывать как обеспеченные займы.

Критерии прекращения признания финансовых обязательств

Прекращение признания финансового обязательства происходит в том случае, когда оно более не соответствует определению обязательства компании, т. е. когда текущее обязательство прекращается и передача экономических ресурсов более не требуется.

В новом стандарте будет разъясняться, что критерии прекращения признания для финансовых активов не могут применяться в отношении финансового инструмента (или группы финансовых инструментов), которые могут представлять собой как актив, так и обязательство в различные периоды срока своего существования (например, процентные свопы), если только контрагент по инструменту в явной форме не выразил своего согласия на новацию обязательства.

Изменение условий финансовых инструментов

Признание финансового обязательства также будет прекращено, если условия договора, по которому возникает данное обязательство, подвергаются существенным изменениям. Считается, что условия договора были существенно изменены, если:

– сроки, величина или неопределенность денежных потоков после изменения условий договора существенно отличаются от условий, первоначально установленных в нем;

– произошло изменение характера обязательства должника либо характера инвестиций, вытекающих из договора. В качестве примера можно привести изменение валюты, в которой деноминирована основная сумма задолженности, или внесение в договор дополнительных положений о досрочном погашении либо взаимном предоставлении обеспечения.

Первый критерий существенного изменения условий предусматривает количественную проверку и сходен с действующими ныне указаниями в МСФО (IAS) 39, хотя в нем отсутствует какое-либо установленное пороговое значение (в отличие от существующего на данный момент «правила 10 %»). Второй критерий предусматривает проверку, основанную на качественных характеристиках. Данный критерий явно не устанавливается в тексте МСФО (IAS) 39, однако его наличие в некоторых случаях подразумевается, основываясь на общих принципах, установленных в этом стандарте.

Практические примеры применения нового подхода

Пример 1

Рассмотрим продажу облигации с плавающей ставкой с одновременным выпуском ее продавцом опциона «пут».

Анализ метода учета

Опцион обязывает продавца выкупить право на денежные потоки, если покупатель решит исполнить опцион и продать облигацию продавцу обратно. Однако до момента исполнения покупателем данного права продавец не имеет текущего доступа к данным денежным потокам. Как следствие, продавец прекращает признание облигации и признает опцион по справедливой стоимости.

Пример 2

Условие

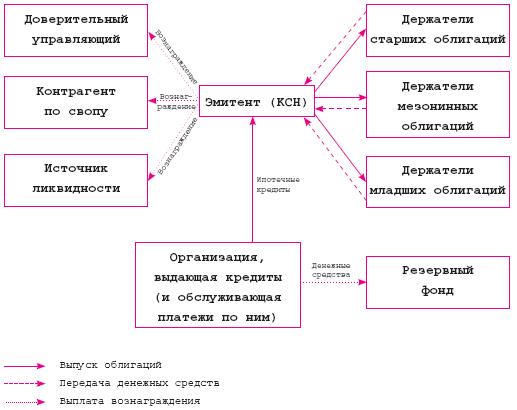

В качестве второго примера мы приводим типичный случай секьюритизации, обеспеченной жилищной ипотекой (адаптация примера, использованного в материалах, подготовленных техническим персоналом Совета по МСФО).

Организация, выдающая кредиты, продает Компании специального назначения (КСН) ипотечные кредиты с фиксированной ставкой.

КСН для финансирования приобретения ипотечных кредитов выпускает старшие, мезонинные и младшие облигации с плавающей ставкой и предлагает их сторонним инвесторам.

КСН заключает с не связанной с ней стороной процентный своп, предусматривающий обмен денежными потоками, определенными на основе плавающей ставки, на денежные потоки, определенные на основе фиксированной ставки. При этом контрагент по свопу не дал согласия на новацию обязательства.

Организация, выдающая кредиты, обслуживает кредиты за вознаграждение по рыночным ставкам.

Организация, выдающая кредиты, оказывает КСН кредитную поддержку путем внесения средств в резервный фонд.

Анализ метода учета

В контексте индивидуальной финансовой отчетности организация, выдающая кредиты, после продажи ипотечных кредитов более не имеет обеспечивающего ей собственные выгоды текущего доступа ко всем денежным потокам от данных ипотечных кредитов. Это обусловлено тем, что договор на обслуживание требует от нее передать все получаемые денежные потоки (за вычетом комиссии за обслуживание и излишков сверх требуемого уровня средств в резервном фонде) держателям облигаций и прочим участникам (например, контрагенту по свопу и доверительному управляющему КСН). Вследствие этого организация, выдающая кредиты, прекращает признание ипотечных кредитов и признает свою долю участия в резервном фонде как новый актив, отражая его по справедливой стоимости.

Если организация, выдающая кредиты, консолидирует КСН в своей финансовой отчетности, то выпуск облигаций не приведет к прекращению признания кредитов группой. Это обусловлено тем, что денежные потоки, подлежащие выплате по облигациям, зависят от денежных потоков, получаемых как по ипотечным кредитам, так и по процентному свопу, поэтому ипотечные кредиты не могут рассматриваться отдельно на предмет прекращения их признания. Своп может представлять собой актив или обязательство в течение срока своего действия. Вследствие этого, как было отмечено ранее при обсуждении критериев прекращения признания финансовых обязательств, его признание не может быть прекращено, если только контрагент по обязательству не дал согласие на его новацию.

Пример 3

Условие

Рассмотрим еще один пример секьюритизации, в котором дочерняя компания продает КСН «проблемные» долги:

Дочерняя компания передает КСН «проблемные» долги в сумме 25 ДЕ.

КСН финансирует их приобретение посредством:

– займа без права регресса (т. е. при погашении которого взыскание не может быть обращено на дочернюю компанию) в сумме 21 ДЕ, выданного материнской компанией данной дочерней компании;

– выпуска долевых инструментов на сумму 4 ДЕ стороннему инвестору (который подвержен риску убытков в первую очередь).

Задолженность обслуживается несвязанной третьей стороной за вознаграждение по рыночным ставкам.

Анализ метода учета

В индивидуальной финансовой отчетности дочерней компании производится прекращение признания «проблемных» долгов, поскольку у дочерней компании более не имеется обеспечивающего ей собственные выгоды текущего доступа ко всем денежным потокам по «проблемным» долгам после их продажи КСН.

Предполагается, что КСН консолидируется сторонним инвестором. Наличие займа без права регресса в сумме 21 ДЕ предоставляет материнской компании текущую возможность получать часть экономических выгод по «проблемным» долгам. Как следствие, в ее консолидированной финансовой отчетности признание «проблемных» долгов в сумме 25 ДЕ прекращается, а заем без права регресса в сумме 21 ДЕ признается в качестве нового актива и первоначально оценивается по справедливой стоимости.

Влияние предложенной новой модели на бизнес

Новый метод проще, чем ныне действующие требования по прекращению признания. В частности, он устраняет необходимость в учете «продолжающегося участия».

Главное, на что стоит обратить внимание при рассмотрении предложенных изменений, – это то, что от компании может потребоваться прекратить признание финансового актива даже в том случае, если она сохраняет все существенные риски и выгоды, связанные с ним. В свою очередь, это приводит к тому, что передающая сторона будет признавать больше доходов или расходов от переоценки по справедливой стоимости.

Также необходимо отметить, что изменение требований в отношении прекращения признания может оказать влияние на применение Этапа 1 МСФО (IFRS) 9, поскольку будет непросто обосновать утверждение, что целью модели бизнеса является удержание актива для получения основной суммы задолженности и процентов, если его признание должно быть прекращено.

Наконец, с целью отражения в финансовой отчетности рисков, которым подвержена компания в отношении продолжающегося участия в переданных активах, ожидается, что новая редакция стандарта будет предусматривать значительный объем требований по раскрытию информации.