МСФО (IAS) 1 – «Представление финансовой отчетности»

ДЛЯ СПЕЦИАЛИСТОВ

В ОБЛАСТИ БУХГАЛТЕРСКОГО УЧЕТА И ОТЧЕТНОСТИ

МСФО (IAS) 1 – «Представление финансовой отчетности»

2017г.

УЧЕБНЫЕ ПОСОБИЯ ПО МСФО

(миллион скачанных копий в более чем 120 странах)

Вас приветствует десятый выпуск (2017 г.) учебных пособий по МСФО, выходящих в рамках проекта TACIS при поддержке Евросоюза! Первый выпуск состоялся в 2003 году. У нас появилась новая книга МСФО (IFRS)17 «Страховые контракты». В этом выпуске книги дополнены статьями: Отложенные налоги: единственный путь к их изучению – важная статья для практиков, преподавателей, тренеров и студентов и МСФО. Разрушение мифов – рассматривает различные аспекты преподавания МСФО по каждому стандарту, включая ряд мнений и тем для обсуждения. Комментарии через LinkedIn выразили огромную признательность за обе статьи.

Комплект пособий предлагает отдельную книгу для каждого стандарта, плюс три книги по консолидации. Учет финансовых инструментов рассматривается в МСФО (IAS) 32/39 (книга 3) и в МСФО (IFRS) 9. МСФО (IFRS) 7 дополнен подходом FINREP, который иллюстрирует практическое применение этого стандарта и форматы его представления. Дополняет весь комплект введение в МСФО и трансформационная модель российской бухгалтерской отчетности в соответствии с МСФО. Каждая книга включает в себя Информацию, Примеры, Вопросы для самостоятельного тестирования и Ответы.

Выражаем искреннюю признательность тем, кто сделал возможными эти издания, а также вам, наши читатели из множества стран за вашу неизменную поддержку. Я хотел бы выразить особую благодарность Игорю Сухареву из Министерства Финансов, рекомендовавшему наши пособия ссылкой на сайте Министерства, Марку Финасу за обеспечение ссылок на публикации, Гульнаре Махмутовой за перевод на русский язык и редакцию, Марине Корф и Антону Арнаутову (bankir.ru) за оказанную помощь, советы и продвижение материалов на своем сайте. Сергей Дорожков и Элина Бузина из Института Банковского Дела Ассоциации Российских банков (http://finprioritet.ru/) провели отличные курсы МСФО по всем стандартам, которые позволили нам протестировать этот материал и обрести совместно с участниками новый взгляд на него. Пожалуйста, присоединяйтесь к нам и к лучшему консолидированному курсу в России!

Также благодарим нашего друга и соратника Сильвию Махутову: silvia.mahutova@ifrsbox.com.

На последней станице приведены примечания, разъясняющие авторские права и историю самой серии.

Пожалуйста, расскажите своим друзьям и коллегам, где найти наши пособия. Мы надеемся, что вы сочтете их полезными для себя.

Робин Джойс

Профессор Финансового Университета при Правительстве Российской Федерации

Почётный профессор Сибирской Академии Финансов и Банковского Дела

Приглашенный профессор, Российский экономический университет им. Плеханова

Москва, Россия 2017г.

СОДЕРЖАНИЕ

- ПРЕДСТАВЛЕНИЕ ФИНАНСОВОЙ ОТЧЕТНОСТИ: ВВЕДЕНИЕ

- ОПРЕДЕЛЕНИЯ

- ДОСТОВЕРНОЕ ПРЕДСТАВЛЕНИЕ И СООТВЕТСТВИЕ МСФО

- ПРИНЦИП НЕПРЕРЫВНОСТИ ДЕЯТЕЛЬНОСТИ

- МЕТОД НАЧИСЛЕНИЙ

- ПОСЛЕДОВАТЕЛЬНОСТЬ ПРЕДСТАВЛЕНИЯ

- СУЩЕСТВЕННОСТЬ И АГРЕГИРОВАНИЕ

- ВЗАИМОЗАЧЕТ СТАТЕЙ ОТЧЕТНОСТИ

- СРАВНИТЕЛЬНАЯ ИНФОРМАЦИЯ

- ОБЩАЯ ИНФОРМАЦИЯ

- ИДЕНТИФИКАЦИЯ ФИНАНСОВОЙ ОТЧЕТНОСТИ

- ПЕРИОДИЧНОСТЬ СОСТАВЛЕНИЯ ОТЧЕТНОСТИ

- ОТЧЕТ О ФИНАНСОВОМ ПОЛОЖЕНИИ

- ИНФОРМАЦИЯ, ПРЕДСТАВЛЯЕМАЯ В ОТЧЕТЕ О ФИНАНСОВОМ ПОЛОЖЕНИИ (БУХГАЛТЕРСКОМ БАЛАНСЕ)

- ИНФОРМАЦИЯ, ПРЕДСТАВЛЯЕМАЯ ЛИБО В ОТЧЕТЕ О ФИНАНСОВОМ ПОЛОЖЕНИИ, ЛИБО В ПРИМЕЧАНИЯХ

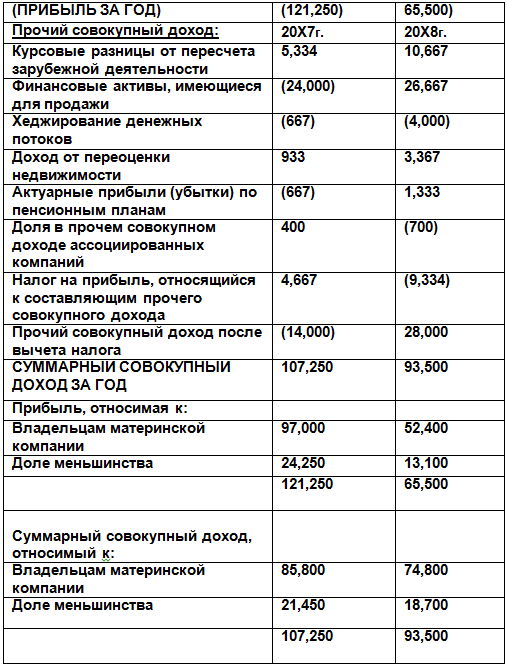

- ОТЧЕТ О СОВОКУПНОМ ДОХОДЕ

- ИНФОРМАЦИЯ, ПРЕДСТАВЛЯЕМАЯ ЛИБО В ОТЧЕТЕ О ПРИБЫЛЯХ И УБЫТКАХ, ЛИБО В ПРИМЕЧАНИЯХ

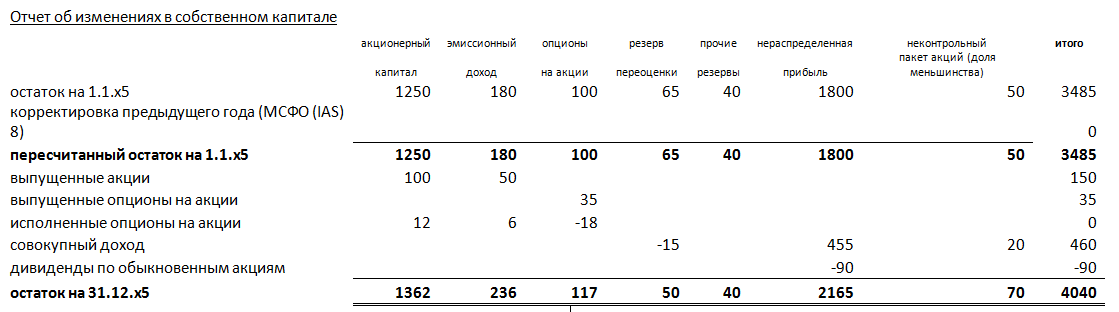

- ОТЧЕТ ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

- ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

- ПРИМЕЧАНИЯ

- КАПИТАЛ

- РАСКРЫТИЕ ПРОЧЕЙ ИНФОРМАЦИИ

- ПРИЛОЖЕНИЕ – ПОПРАВКА К МСФО (IAS) 1 – НОВОСТИ МСФО – НОЯБРЬ 2007 Г.

- ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

- ОТВЕТЫ НА ВОПРОСЫ

1. Представление финансовой отчетности: Введение

ОБЗОР

ЦЕЛЬ

Цель данного учебного пособия – помочь специалистам изучить требования МСФО по представлению финансовой отчетности, которые установлены МСФО (IAS) 1.

МСФО (IAS) 1 был обновлен в 2007 г. Изменения перечислены в Приложении к данному учебному пособию. Одним из изменений является переименование бухгалтерского баланса в отчет о финансовом положении.

СМСФО принял решение назвать новый отчет «Отчетом о совокупном доходе». Термин «совокупный доход» не определен в Концепции, однако используется в МСФО (IAS) 1 для описания изменений в собственных средствах предприятия в течение периода в результате операций, событий и обстоятельств, помимо тех, которые произошли в результате операций с собственниками, действующими в рамках своих полномочий в качестве владельцев.

Хотя термин «совокупный доход» используется для общего описания всех компонентов совокупного дохода, включая прибыли и убытки, термин «прочий совокупный доход» относится к прибылям и убыткам, которые, в соответствии с МСФО, включены в совокупный доход, но исключены из дохода или убытка.

СМСФО принял решение, что предприятие должно иметь возможность выбора представить все прибыли и убытки, признанные за период, в одном или двух отчетах. -

СМСФО признал, что названия «отчет о прибылях и убытках» и «отчет о доходах и расходах» аналогичны по значению и могут быть взаимозаменяемыми, и приняло решение оставить название «отчет о прибылях и убытках» как наиболее часто используемое.

Цель

Цель МСФО (IAS) 1 состоит в формулировке правил по представлению организацией финансовой отчетности, сопоставимой как во времени (за ряд отчетных периодов), так и с финансовой отчетностью других организаций.

МСФО (IAS) 1 устанавливает требования по представлению финансовой отчетности, содержит указания по ее составу, а также определяет минимальные требования к содержанию отчетности.

(Вопросы признания, оценки и раскрытия информации об отдельных объектах учета рассматриваются в других стандартах (IAS и IFRS) и соответствующих Интерпретациях).

СФЕРА ПРИМЕНЕНИЯ

Положения МСФО (IAS) 1 относятся ко всей финансовой отчетности общего назначения, представленной в соответствии с МСФО.

Требования МСФО (IAS) 1 не распространяются на промежуточную финансовую отчетность (см. МСФО (IAS) 34 «Промежуточная финансовая отчетность»). МСФО (IAS) 1 применяется всеми организациями, независимо от того, составляют ли они консолидированную или отдельную финансовую отчетность.

Дополнительные требования для банков и аналогичных финансовых институтов, не противоречащие МСФО (IAS) 1, устанавливает МСФО (IFRS) 7.

В МСФО (IAS) 1 используется терминология, принятая коммерческими организациями, включая публичные компании.

Организациям, не имеющим капитала, отвечающего определению, данному в МСФО (IAS) 32, например взаимным инвестиционным фондам, а также организациям, чей капитал или паевой фонд не является «собственным» (например, некоторым кооперативным организациям), необходимо адаптировать требования стандарта для корректного отражения взносов участников.

Финансовая отчетность

Финансовая отчетность – это структурированное представление информации о финансовом положении и финансовых результатах деятельности организации.

Задача финансовой отчетности состоит в представлении информации о финансовом положении, финансовых результатах и движении денежных средств, которая может оказаться полезной для широкого круга лиц при принятии решений.

Финансовая отчетность также показывает результаты деятельности руководства по управлению ресурсами организации. Для решения указанной задачи финансовая отчетность представляет следующую информацию об организации:

- активы;

- обязательства;

- капитал;

- доходы и расходы, включая прибыли и убытки;

- поступления от, распределения между владельцами, действующими в качестве владельцев капитала; и

- денежные потоки.

Наряду с информацией, приведенной в примечаниях, указанные сведения помогают пользователям финансовой отчетности прогнозировать движение денежных средств организации, определять сроки возникновения и степень определенности денежных потоков.

Полный перечень финансовой отчетности включает:

- отчет о финансовом положении по состоянию на конец периода;

- отчет о совокупном доходе за период;

- отчет об изменениях капитала за период,

- отчет о движении денежных средств за период;

- примечания, в которых изложены основные положения учетной политики, а также даны дополнительные пояснения, и

- отчет о финансовом положении по состоянию на начало самого раннего сравнительного периода, когда предприятие начало применять учетную политику ретроспективно, или подготовило новый, ретроспективный отчет по позициям своей финансовой отчетности, или когда оно реклассифицировало позиции в своей финансовой отчетности.

Предприятие может использовать другие названия отчетов, помимо тех, которые используются в МСФО (IAS) 1.

Предприятие должно представить все финансовые отчеты в полном комплекте финансовой отчетности.

Предприятие может представить компоненты дохода и расхода либо как часть общего отчета о совокупном доходе, либо в отдельном отчете о прибылях и убытках.

При представлении отчета о прибылях и убытках, этот отчет является частью полного комплекта финансовой отчетности и должен быть представлен непосредственно перед отчетом о совокупном доходе.

Аудиторское заключение, не являясь обязательным, обеспечивает пользователей независимым подтверждением уровня достоверности отчетных показателей.

Помимо финансовой отчетности многие организации представляют финансовый обзор, подготовленный руководством, в котором дается характеристика основных финансовых результатов деятельности организации, ее финансового положения, а также факторов неопределенности, которые приходится принимать во внимание при формировании отчетности.

Такой отчет может включать обзор:

- основных факторов, определяющих финансовые результаты, в том числе изменений условий хозяйствования, и их последствия; а также инвестиционной и дивидендной политики, направленной на поддержание достигнутого уровня и дальнейшее повышение эффективности работы;

- источников финансирования и соотношения собственных и привлеченных средств;

- ресурсов, которые не были отражены в отчете о финансовом положении в соответствии с МСФО.

Многие организации также представляют и другие виды отчетов, например о природоохранных мероприятиях, о добавленной стоимости, в частности, в отраслях, где экологические факторы имеют особое значение, а также в тех случаях, когда работники рассматриваются как значимая группа пользователей.

Отчеты, представляемые за рамками финансовой отчетности, не относятся к сфере МСФО.

2. ОПРЕДЕЛЕНИЯ

Финансовая отчетность общего назначения (далее именуемая «финансовая отчетность») – это отчетность, которая предназначена для удовлетворения потребностей пользователей, которые не имеют возможности потребовать от предприятия подготовить отчеты в соответствии с их конкретными нуждами в отношении той или иной информации.

Практическая невозможность. Требования стандарта считается практически невозможным, если организация не может его выполнить, несмотря на все предпринятые адекватные усилия.

Существенный. Пропуски (или искажение) информации в отчетности являются существенными, если они могут повлиять на решения пользователей, принимаемые на основе финансовой отчетности.

Существенность определяется величиной и характером пропуска (или искажения), допущенного в конкретных обстоятельствах. Определяющим фактором может служить величина, или характер отчетной статьи, или сочетание того и другого

Примечания содержат информацию, дополняющую данные отчета о финансовом положении, отчета о совокупном доходе, отдельного отчета о прибылях и убытках (если он представлен), отчета об изменениях капитала, а также отчета о движении денежных средств.

В примечаниях приводятся подробные описания и детализированное представление статей вышеуказанных отчетов, а также информация об объектах, которая не подлежит включению в указанные отчеты.

При оценке того, могут ли пропуски или искажение отчетных данных повлиять на решения пользователей и, таким образом, быть существенными, следует принимать во внимание интересы самих пользователей.

Предполагается, что пользователи обладают достаточными знаниями в области хозяйственной деятельности и бухгалтерского учета, а также имеют намерение изучить информацию с достаточным старанием.

Прочий совокупный доход включает в себя позиции прибылей и убытков (включая реклассификации), которые не были признаны в прибылях и убытках, как это требуется или разрешается другими МСФО.

Компоненты прочего совокупного дохода включают:

- Доход от переоценки (см МСФО (IAS) 16 «Основные средства» и МСФО (IAS) 38 «Нематериальные активы»);

- актуарные прибыли и убытки по пенсионному плану с установленными выплатами, признанные в соответствии с МСФО (IAS) 19 «Вознаграждения работникам»;

- прибыли и убытки, возникающие при консолидации зарубежной деятельности (см. МСФО (IAS) 21 «Влияние изменений валютных курсов»);

- прибыли и убытки, возникающие от инвестиций в долевые инструменты, оцениваемые по сраведливой стоимости через прочий совокупный доход;

- эффективная составляющая прибылей и убытков по инструментам хеджирования в денежных потоках и хедж-нвестициям в долевые инструменты, оцениваемые по справедливой стоимости через прочий совокупный доход;

- изменение в стоимости обязательств, оцениваемых по справедливой стоимости через прибыль или убыток, если эти изменения вызваны изменением креитного риска по таким обязательствам;

- изменение временной стоимости опционов. Когда опционный контракт является инструментом хеджирования и по нему можно выделить внутреннюю и временную стоимость – только изменение внутренней стоимости;

- изменения в стоимости форвардных составляющих форварных контрактов. Когда форвардный контракт является инструменом хеджирования и по нему можно выделить форвардные составляющие и спот составляющие – только изменения спот составляющих, либо изменение стоимости иностранной валюты, когда такая курсовая разница лежит в основе изменения стоимости финансового инструмента и этот инструмент исключен из инструментов хеждирования.

Владельцы являются собственниками инструментов, классифицированных как капитал.

Доход или убыток представляет собой совокупную прибыль за вычетом расходов, исключая компоненты прочего совокупного дохода.

Реклассификационные корректировки - это суммы, реклассифицированные на доход и убытки в текущем периоде, которые были признаны в прочем совокупном доходе в текущем или предыдущем периодах.

Общий совокупный доход – это изменения в капитале за период, произошедшие в результате операции и других событий, помимо тех изменений, которые произошли в результате операций с владельцами.

Общий совокупный доход включает в себя все компоненты «доходов и расходов» и «прочего совокупного дохода».

Хотя МСФО (IAS) 1 использует термин «прочий совокупный доход», «доходы и расходы» и «общий совокупный доход», предприятие может использовать другие термины для описания итоговых данных, при условии, что значение понятно. Например, предприятие может использовать термин «чистая прибыль» для описания дохода или убытка.

3. Достоверное представление и соответствие МСФО

Финансовая отчетность должна создавать достоверное представление о финансовом положении, финансовых результатах и движении денежных средств организации.

Достоверное представление требует правдивого описания влияния хозяйственных операций на активы, обязательства, доходы и расходы в соответствии с определениями (и критериями признания), сформулированными в «Основах составления и представления финансовой отчетности». (См. учебное пособие).

Предполагается, что достоверное представление финансовой отчетности обеспечивается при соблюдении требований МСФО (с учетом раскрытия дополнительной информации, если это необходимо).

Финансовая отчетность, составленная в соответствии с МСФО, должна содержать четкое и однозначное указание на такое соответствие. Финансовая отчетность не должна характеризоваться как соответствующая МСФО, если она не соответствует требованиям всех применимых МСФО.

Достоверное представление также предполагает:

- выбор и представление учетной политики в соответствии с МСФО (IAS) 8 «Учетная политика, изменения в учетных оценках и ошибки». МСФО (IAS) 8 устанавливает иерархию инструкций, которыми следует руководствоваться (в отсутствие соответствующего стандарта) при включении в отчетность отдельной статьи.

- такое предоставление информации, в том числе об учетной политике, которая была бы уместной, надежной, сопоставимой и доступной для понимания.

- раскрытие дополнительных сведений в тех случаях, когда выполнения определенных требований МСФО оказывается недостаточно для того, чтобы пользователи могли понять влияние конкретной операции на финансовое положение и финансовые результаты деятельности организации.

ПРИМЕР – Дополнительное раскрытие информации для усиления достоверности представления

Проблема

В редких случаях для достоверного представления финансовой позиции предприятия может потребовать дополнительное раскрытие информации, помимо указанной в МСФО.

Когда уместно представить дополнительное раскрытие по выверке остатка отложенных налогов на начало и конец периода?

История вопроса

Предприятие имеет значительные непризнанные налоговые убытки, и его руководство не ожидает получения налогооблагаемой прибыли достаточной для их реализации в будущем.

Решение

Раскрытие информации, требуемое в соответствии с МСФО (IAS) 12, может оказаться, в данном случае, недостаточным для понимания финансовой отчетности текущего периода. Руководство должно представить дополнительные пояснения.

Несоответствие учетной политики МСФО не может быть компенсировано ни раскрытием информации о ней, ни дополнительными разъяснениями в примечаниях или других материалах.

ПРИМЕР – отсутствие резерва для выполнения гарантийных обязательств

Компании известно, что придется оплачивать заявки на гарантийное обслуживание проданных товаров. По затратам на гарантийное обслуживание резерв не создавался. Будет недостаточно упомянуть в примечаниях, что этого не было сделано. Следует создать и включить указанный резерв в отчетность.

МСФО базируются на исходном предположении о том, что оснований для отступления от требований стандартов не существует.

Если организация все же нарушает требования МСФО, она обязана раскрыть информацию по следующим позициям:

- руководство организации пришло к заключению, что финансовая отчетность достоверно представляет финансовое положение, финансовые результаты и движение денежных средств;

- финансовая отчетность соответствует действующим МСФО в части обеспечения достоверного представления, за исключением отступления от конкретного требования;

- - название стандарта, от выполнения требований которого организация отступила;

- характер отступления, в том числе в части предусмотренного стандартом отражения в бухгалтерской отчетности;

- указание причин, по которым следование требованию стандарта ввело бы в заблуждение, а значит, вступило бы в противоречие c целью финансовой отчетности, сформулированной в «Основах составления и представления финансовой отчетности»;

- утвержденный порядок отражения объектов в бухгалтерской отчетности;

- по каждому представляемому отчетному периоду – влияние отступления по каждой статье на финансовый результат в сравнении с показателями финансовой отчетности, которые были бы отражены при соблюдении требований стандарта.

ПРИМЕР – отступление от МСФО – продолжающееся влияние

Если в предыдущем отчетном периоде организация отступила от требования стандарта, регламентирующего оценку активов (или обязательств), и такое отступление влияет на оценку активов (и обязательств), отражаемых в финансовой отчетности за текущий период, соответствующая информация подлежит раскрытию.

Когда руководство приходит к заключению о том, что при выполнении определенного требования стандарта отчетность вводит в заблуждение в такой степени, что это противоречит задаче финансовой отчетности, но соответствующая нормативная база запрещает отступать от данного требования, то организация обязана раскрыть:

- наименование стандарта, характер требования и причины, по которым руководство пришло к заключению, что при выполнении данного требования отчетность будет вводить в заблуждение в такой степени, что это будет противоречить задаче финансовой отчетности;

- для каждого представляемого отчетного периода по каждой статье – корректировку, которая, по мнению руководства, необходима для обеспечения достоверного представления.

ПРИМЕР – отступление от МСФО – запрет

Вы считаете, что должны отступить от требований стандарта, так как действующее законодательство всегда требует применения особых процедур, не соответствующих требованиям МСФО. В таком случае необходимо представить раскрытия, перечисленные выше.

Информация не отвечает задаче финансовой отчетности в том случае, если она не представляет объективно те операции, суть которых она или должна представлять, или, предположительно, представляет, учитывая ее возможное влияние на решения пользователей.

При оценке того, является ли выполнение требования стандарта настолько вводящим в заблуждение, что это будет противоречить задаче финансовой отчетности, руководство принимает во внимание:

- причины, по которым цель финансовой отчетности не может быть достигнута в сложившихся конкретных обстоятельствах;

- отличие обстоятельств, в которых функционирует организация, от обстоятельств, в которых действуют другие организации, выполняющие требования стандарта.

Если иные организации при аналогичных обстоятельствах выполняют требования стандарта, это служит подтверждением того факта, что выполнение требований не будет вводить пользователей в заблуждение настолько, чтобы финансовая отчетность перестала отвечать своей задаче.

4. Принцип непрерывности деятельности

При составлении финансовой отчетности на основе принципа непрерывности руководство должно оценить способность организации продолжать свою деятельность. Финансовая отчетность должна составляться исходя из принципа непрерывности деятельности, за исключением тех случаев, когда руководство намеревается или ликвидировать организацию, или существенно сократить объемы, или не имеет реальной возможности избежать этого.

ПРИМЕР – принцип непрерывности деятельности

Банки предоставляют кредиты на определенных условиях, в том числе исходя из заданного уровня финансового положения клиента. Нарушение таких условий может предоставить банку возможность немедленно отозвать финансирование. При таких обстоятельствах, если только клиент не имеет доступа к альтернативному источнику финансирования, финансовую отчетность не следует составлять исходя из принципа непрерывности.

В тех случаях, когда руководство осведомлено о существенной неопределенности дальнейших возможностей организации продолжать деятельность, т.е. когда реализация принципа непрерывности подвергается сомнению, информация о такой неопределенности должна раскрываться в отчетности.

Если финансовая отчетность составлена не исходя из принципа непрерывности, информация об этом должна быть раскрыта наряду с разъяснением оснований, используемых для составления финансовой отчетности, а также причин, объясняющих, почему деятельность организации не рассматривается как непрерывная.

При оценке приемлемости допущения о непрерывности деятельности руководство учитывает всю имеющуюся информацию о будущем в течение, как минимум, двенадцати месяцев с даты окончания отчетного периода.

ПРИМЕР – принцип непрерывности деятельности

Руководство, в целях выявления проблемных периодов в движении денежных средств, пересматривает свой бюджет. Анализируются имеющиеся возможности привлечения, а также возможности дополнительного привлечения кредитных ресурсов для обеспечения покрытия возможной нехватки денежных средств. Составлять отчетность на основе принципа непрерывности деятельности можно только в том случае, когда такой анализ дал положительный результат.

Если в предшествующих отчетных периодах деятельность организации была рентабельной, и это обеспечивало ей доступ к финансовым ресурсам, заключение о приемлемости принципа непрерывности деятельности может быть сделано и без проведения глубокого анализа.

В иных случаях, прежде чем сделать обоснованный вывод о приемлемости принципа непрерывности, руководству, возможно, потребуется расширить анализ факторов текущей и ожидаемой рентабельности, рассмотреть графики погашения задолженности в сравнении с наличием потенциальных источников дополнительного финансирования.

ПРИМЕР – факторы неопределенности в отношении допущения о непрерывности деятельности

Проблема

Руководство должно раскрыть все неопределенности, которые могут подвергнуть значительному сомнению возможности предприятия соблюдать принцип непрерывности деятельности.

Каким образом руководство должно раскрывать неопределенности, которые влияют на возможность предприятия продолжать соблюдать принцип непрерывности деятельности?

История вопроса

За последние четыре года предприятие несло убытки, и его текущие обязательства превышают общую стоимость его имущества.

Предприятие нарушало условия кредитного договора и вело переговоры с соответствующими финансовыми учреждениями о продлении ими поддержки деятельности предприятия.

Указанные факторы вызывают сомнения, что предприятие может продолжать соблюдать принцип непрерывности деятельности.

Решение

Руководство должно раскрыть подробности неопределенности, желательно в том же примечании, где описаны основы предоставления финансовой отчетности.

Примечание должно включать объяснение неопределенности, а также предлагаемых действий по выходу из ситуации. Руководство также должно раскрыть возможное влияние на финансовое положение или указать, что его невозможно оценить.

Кроме того, руководство должно указать, включает или нет финансовая отчетность какие-либо корректировки, которые могли возникнуть в результате воздействия этих неопределенностей.

В частности, если банковские кредиты были классифицированы как долгосрочные при допущении, что переговоры с банком завершатся пролонгацией кредитных услуг, то подробности данного факта должны быть раскрыты.

5. Метод начислений

Организация должна составлять финансовую отчетность, за исключением отчета о движении денежных средств, с использованием метода начислений.

Метод начислений предполагает, что объекты в отчетности отражаются в качестве активов, обязательств, капитала, доходов и расходов (элементов финансовой отчетности), если они отвечают определениям (и критериям признания) указанных элементов, которые сформулированы в «Принципах составления и представления финансовой отчетности».

ПРИМЕРЫ – метод начислений

В декабре компания продает часть товаров в кредит. Денежные средства от клиента будут получены в феврале. Продажа признается в декабре, а не тогда, когда будут получены деньги.

В ноябре компания оплачивает аренду помещения за ноябрь, декабрь и январь. Расходы по аренде распределяются между тремя указанными месяцами, а не включаются полностью в расход того месяца, когда была совершена оплата.

Это учет по методу начислений.

6. Последовательность представления

Формат представления и классификации объектов в финансовой отчетности должны сохраняться от одного отчетного периода к другому за исключением случаев, когда:

- очевидно, что вследствие значительных изменений характера деятельности организации или по результатам анализа ее финансовой отчетности, более приемлемым становится иной формат, разработанный с учетом критериев, сформулированных в МСФО (IAS) 8; или

- новый или пересмотренный МСФО или интерпретация предусматривает изменение формата представления.

ПРИМЕР – последовательная учетная политика

Применение различных методов оценки запасов (МСФО допускает использование методов ФИФО или оценку по средневзвешенной стоимости) приводит к различным финансовым результатам. Для обеспечения сопоставимости отчетных данных за ряд периодов следует последовательно применять один и тот же метод оценки. Изменение метода недопустимо, за исключением тех случаев, когда этого требует МСФО, или когда это окажет помощь пользователям.

Если другие организации той же отрасли деятельности используют определенную учетную политику, то пользователи выиграют, если политика конкретной компании будет соответствовать отраслевой, поскольку это позволит проводить адекватные сопоставления отчетности.

Значительное приобретение (или выбытие) активов или результаты анализа представления финансовой отчетности могут указывать на необходимость пересмотра формата финансовой отчетности.

Организация изменяет представление финансовой отчетности только в том случае, если новый формат обеспечивает пользователей более надежной и уместной информацией, а новую структуру предполагается сохранить и в дальнейшем, с тем чтобы не нарушить сопоставимость отчетных данных.

ПРИМЕР – последовательность представления – сравнительная информация

Проблема

Изменения в представлении и классификации статей от одного периода к следующему производится только тогда, когда это происходит в результате:

- значительного изменения в характере операций предприятия;

- более достоверного представления информации в новом формате; или

- требований новых МСФО или интерпретации (IFRIC)

------------------------

Должно ли предприятие раскрывать информацию, которая приводит к более содержательному представлению, но при этом сравнительные данные в аналогичном формате подставить невозможно?

История вопроса

Предприятие ведет операции в разных странах, занимаясь разнообразной деятельностью.

Руководство установило новую компьютерную информационную систему по всему предприятию, которая дает возможность лучше распределять расходы, включая накладные расходы, по видам деятельности.

Как следствие, руководство имеет возможность представить в своей финансовой отчетности за текущий год более точный и более подробный функциональный анализ расходов.

Новый анализ существенно отличается от старого, который ранее представляло предприятие. Однако прошлогоднюю информацию представить в новом формате невозможно, хотя информация текущего года могла быть представлена на старой, менее информативной основе, если это потребовалось бы.

Решение

Нет, информация текущего года должна быть представлена на старой основе в целях последовательности представления.

Это позволит избежать путаницы, которую бы вызвало использование одной основы представления информации по результатам текущего года и другой - для сравнительной информации.

Где это возможно, руководство должно представлять более полезную и существенную информацию. Дополнительная информация, относящаяся к новому формату анализа, может быть включена в финансовую отчетность в качестве дополнительной информации, чтобы не противоречить основной отчетности.

Новый анализ должен использоваться полностью в следующем году, когда новая основа для представления информации будет доступна за оба года.

7. Существенность и агрегирование

В финансовой отчетности каждый существенный класс аналогичных объектов следует представлять отдельно. Объекты аналогичного характера (или назначения) должны представляться отдельно, кроме тех случаев, когда это не существенно.

ПРИМЕР – существенность

Конкурент возбудил против Банка судебный иск на крупную сумму. Юристы обеспокоены ходом процесса, но руководство убеждено, что данное судебное разбирательство не грозит серьезными последствиями. Условное обязательство следует раскрыть с изложением и позиции руководства, и мнения юристов.

Финансовая отчетность формируется на основе обработки большого числа фактов хозяйственной деятельности, которые группируются в классы в соответствии с их характером или функциональным назначением.

ПРИМЕР – классификация активов по их функции

Компания арендует копировальную технику и аппараты по продаже напитков. Раздельное представление финансовых результатов и чистых активов (активов и обязательств), используемых в каждом виде деятельности, помогает пользователям лучше понять финансовую отчетность.

Заключительной стадией процесса группировки и классификации отчетной информации является представление агрегированных и структурированных данных, которые формируют статьи бухгалтерского баланса в финансовой отчетности.

Если статья не является существенной, то ее объединяют с другими статьями вышеуказанных отчетов или представляют в примечаниях. Любой объект, который не является достаточно существенным для отдельного представления в вышеуказанных отчетах, может оказаться достаточно существенным для отдельного представления в примечаниях.

ПРИМЕР – информация существенна, если ее отсутствие или искажение может отдельно или в совокупности с другими факторами повлиять на принятие пользователями экономических решений, которые основаны на финансовой отчетности

Должно ли руководство раскрыть изменение в классификации расхода, который не является существенным по отношению к капиталу и чистой прибыли?

История вопроса

Предприятие реклассифицирует определенные позиции основных средств из основных средств, используемых в хозяйственных целях. Соответствующий амортизационный расход составлял ранее часть себестоимости продаж, а потом был реклассифицирован в административные расходы.

Руководство приняло решение не раскрывать это изменение в классификации, поскольку балансовая стоимость актива и амортизационный расход за период были несущественны. Ниже приведена выдержка извлечение из отчета о прибылях и убытках:

в долл. США

Прибыль 200,000

Себестоимость продаж 199,000

Валовая прибыль 1,000

Убытки за финансовый год 45,000

Амортизация, реклассифицированная из себестоимости продаж в «административные расходы» 1,200

Акционерный капитал 130,000

Всего активы 270,000

Решение

Да, предприятие должно раскрыть изменения в классификации. Предприятие отразило как результат реклассификации «валовую прибыль», а не «валовый убыток». Представление валового убытка, а не валовой прибыли, может поменять представление пользователей о деятельности предприятия.

При несущественности информации ее раскрытие не носит обязательного характера, даже в том случае, когда раскрытие информации является определенным или минимальным требованием МСФО.

Если предоставленной в соответствии с требованиями МСФО информации недостаточно для пользователей финансовой отчетности для понимания влияния конкретных операций, событий и условий на финансовое состояние и деятельность предприятия, в таком случае предприятие может счесть целесообразным предоставить дополнительные пояснения.

При применении этого и других стандартов предприятие должно решить, с учетом всех соответствующих фактов и обстоятельств, каким образом оно будет раскрывать информацию в финансовой отчетности и примечаниях к ней.

Предприятие не может снижать прозрачность финансовой отчетности, прикрывая существенную информацию несущественной, либо объединяя между собой материальные статьи с различной природой и функциями.

8. Взаимозачет статей отчетности

Активы и обязательства, а также доходы и расходы не должны зачитываться друг против друга за исключением тех случаев, когда взаимозачет требуется (или разрешается) МСФО.

Таким образом, важно отражать в отчетности активы и обязательства, доходы и расходы раздельно. Взаимозачет статей отчета о совокупном доходе или отчета о финансовом положении или отдельного ОПУ (если он представляется), за исключением тех случаев, когда он отражает сущность операции, сузит возможности анализа сути совершенных операций и прогнозирования движения денежных средств.

ПРИМЕР – взаимозачет прибылей и убытков

Проблема

Взаимозачет позиций дохода и расхода должен производиться только тогда, когда он требуется или разрешен МСФО, или когда прибыли или убытки возникают из одинаковых или аналогичных операций, а события не являются существенными.

Когда следует проводить взаимозачет прибылей и убытков?

История вопроса

Предприятие А арендует здания у предприятия Б на 10-летний срок. Предприятие А реорганизует свои операции вскоре после начала аренды, и арендованные помещения становятся ненужными.

Предприятие А не может расторгнуть договор аренды без существенных штрафных санкций и в результате заключает договор субаренды с предприятием С на 5-летний срок с возможностью продления договора на последующие пять лет.

Предприятие А несет ответственность по арендным платежам и затратам на ремонт и техобслуживание. Однако предприятие С согласилось полностью возместить все расходы.

Решение

Подписание договоров субаренды – нередкий случай, и правильное представление возмещаемых расходов будет зависеть от конкретных фактов и обстоятельств.

В тех случаях, когда арендатор сохраняет ответственность за уплату арендных платежей, тогда, по сути, он будет нести все риски, связанные с договором аренды, и должен будет признавать арендные платежи арендодателю и возмещение затрат от субарендатора как отдельные операции.

Расчет стоимости активов путем вычитания резерва (например, под обесценение запасов или по сомнительным долгам) не является взаимозачетом статей актива и обязательств.

ПРИМЕР - резерв по обесценению запасов

Некоторые запасы морально устарели. Экономическая выгода от них не превысит стоимости утилизации. В целях уменьшения балансовой стоимости таких запасов формируется резерв под обесценение.

МСФО (IAS) 18 дает определение выручки и требует, чтобы она оценивалась по справедливой стоимости полученного или ожидаемого вознаграждения, с учетом любых скидок, предоставляемых организацией.

ПРИМЕР – Взаимозачет прибылей и убытков по основному и связанным продуктам

Нельзя проводить взаимозачет позиций дохода и расхода, если это не требуется другим Стандартом или Интерпретацией. Взаимозачет в отчете о прибылях и убытках, за исключением случаев, когда взаимозачет отражает суть сделки или другого события, снижает возможности анализа финансовой отчетности.

Может ли руководство проводить взаимозачет убытков, понесенных по продажам основного продукта и прибылей, полученных от продаж связанных продуктов?

История вопроса

Предприятие А продает электротовары. Товары идут с годичной гарантией производителя. Предприятие А также предлагает клиентам вариант покупки с увеличенным сроком гарантии с 2-х до 5-лет.

Маркетинговый план предприятия А заключается в том, чтобы продавать электротовары с убытком, но для компенсации продавать расширенную гарантию.

Компенсация, включенная в стоимость гарантии, рассчитана с учетом того, что некоторые клиенты примут решение покупать товар без гарантии.

Обычный учет по данной схеме продаж приведет к отражению убытков при продаже товаров, признанных за первый год, и выручку (и доход) по продажам расширенной гарантии, признанной в течение второго – пятого годов.

Руководство предлагает, чтобы часть выручки от продаж расширенной гарантии признавалась в первый год, чтобы получить ровную маржу дохода в течение периода продажи товаров и гарантии.

Руководство уверяет, что данный подход отражает коммерческую суть общей схемы продаж.

Решение

Нет. Руководство не может проводить взаимозачет убытков по продаже товаров и прибыли по продаже гарантии. Продажа товаров не связана с продажей гарантии, поскольку покупатели могут (и покупают) товары без гарантии.

Существуют такие операции, которые связаны с основной деятельностью, но выручку не генерируют.

Результаты таких операций представляются путем взаимозачета дохода и расходов, относящихся к одной операции. Например:

- прибыль (или убыток) от выбытия внеоборотных активов, инвестиций и оборотных активов, представляется как результат вычитания балансовой стоимости актива и соответствующих расходов на продажу из вырученной суммы;

ПРИМЕР – взаимозачет – прибыль от продажи здания, представленная как чистая прибыль после налогообложения

Проблема

Результаты операции, являющейся несущественной по отношению к основной деятельности, дающей прибыль, должны быть представлены путем взаимозачета дохода с соответствующим расходом, возникающим по этой транзакции.

Каким образом руководство должно учитывать прибыль по продаже здания в отчете о прибылях и убытках?

История вопроса

Предприятие А функционирует в сфере производства. В течение отчетного периода оно продало одно из своих зданий и признало прибыль от продажи.

Решение

Руководство должно учесть прибыль на основе взаимозачета дохода от продажи и стоимости здания и прочих расходов, связанных с этой операцией. Доход от данной операции учитывается в операционной прибыли.

Руководство должно объединить всю прибыль, если это уместно, с суммами аналогичного характера или функции, например, с другими прибылями и убытками от продажи других основных средств.

Прибыль или убыток должны учитываться отдельно, когда размер, характер или сфера применения таковы, что требуется их отдельное раскрытие.

- расходы, связанные с формированием резерва, которые учитываются в соответствии с МСФО (IAS) 37 «Резервы, условные обязательства и условные активы» и возмещаются третьей стороной (например, по договору с поставщиком о предоставлении гарантий), могут отражаться свернуто с учетом соответствующего возмещения.

Помимо этого свернуто отражаются прибыли (и убытки), возникающие по группе аналогичных операций, например, прибыли (и убытки) по курсовым валютным разницам или прибыли (и убытки) от переоценки финансовых инструментов, предназначенных для продажи. Если такие прибыли и убытки существенны, то их следует отражать отдельно.

ПРИМЕР – прибыли от курсовой валютной разницы

В результате зарубежных торговых операций у компании-импортера образуются прибыли (и убытки) - курсовые разницы, которые в вашем отчете о прибылях и убытках отражаются отдельной статьей за вычетом банковских комиссий за совершение валютных операций.

В приведенных ниже примерах используются следующие условные обозначения:

- ОФП – Отчет о финансовом положении ;

- ОПУ – отчет о прибылях и убытках.

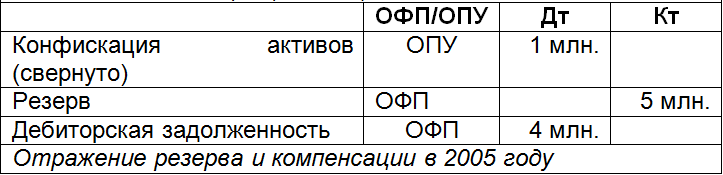

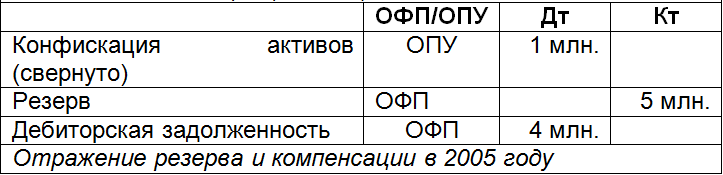

ПРИМЕР – возмещение расходов

В 2005 году правительство информирует о том, что в 2007 году начнется строительство новой дороги. В связи с этим здание, где находится головной офис, будет снесено. Активы на сумму $5 млн. должны быть списаны. К концу 2005 года государство согласилось выплатить в качестве компенсации $4 млн.

В 2005 году следует учесть создание резерва и компенсацию расходов.

В отчете о прибылях и убытках должна быть представлена статья, отражающая расходы на формирование резерва за вычетом компенсации ($1 млн.).

9. Сравнительная информация

Предприятие, раскрывающее сопоставимую информацию, должно представить, как минимум, два отчета о финансовом положении, по два других отчета и соответствующие примечания.

Когда предприятие применяет учетную политику ретроспективно, или представляет ретроспективный пересмотр позиций в своей финансовой отчетности, или когда оно реклассифицирует позиции в своей финансовой отчетности, необходимо представить, как минимум, три отчета о финансовом положении, по два других отчета и соответствующие примечания.

Предприятие представляет отчеты о финансовом положении по состоянию на:

- конец текущего периода,

- конец предыдущего периода (совпадающий с началом ткущего периода), и

- начало самого раннего сравнительного периода.

Описательная информация, представленная в финансовой отчетности за предыдущий период, может иметь значение и в текущем периоде.

ПРИМЕР – Сравнительная информация описательного характера

Проблема

Предприятия должны включать сравнительную информацию описательного характера, когда она важна для предприятия для его финансовой отчетности текущего периода.

Когда должно руководство включать сравнительную информацию описательного характера в финансовую отчетность?

История вопроса

Предприятие имеет эксклюзивную 3-х летнюю лицензию оператора национальной службы мобильных телефонов. Эту лицензию предоставило правительство страны. В 2002 г. правительство предъявило иск предприятию, ссылаясь на то, что качество услуг, предоставляемое предприятием, было ниже уровня качества, предусмотренного в соглашении. Правительство выразило свое намерение расторгнуть соглашение, дающее предприятию эксклюзивное право быть оператором связи. Судебное разбирательство должно быть урегулировано в суде, и на отчетную дату не было еще завершено.

Решение

Предприятие должно раскрыть информацию о судебном разбирательстве, которая является полезной для пользователей финансовой отчетности. Информация не обязательно должна ограничиваться событиями текущего периода. Раскрытие должно сфокусироваться на:

- кратком изложении сути судебного разбирательства;

- реальном и потенциальном финансовом влиянии, и

- вероятном исходе и ожидаемом времени вынесения решения.

Ниже приводим пример необходимого раскрытия:

Примечание 10. Государственная лицензия на предоставление услуг мобильной связи – судебное разбирательство с правительством

В 2001 г. правительство выдало компании 3-х летнюю лицензию оператора национальной службы мобильной связи. Компания получает 25% своей выручки от этой деятельности.

Условия лицензии включают семь плановых заданий. В настоящее время компания ведет судебное разбирательство с правительством по вопросу, выполнения оговоренных заданий.

Ни в 2001 г., ни в 2002 г. Разбирательство не оказало влияния на финансовую деятельность предприятия. Лишение лицензии может потенциально снизить выручку компании в 2003 г.

Руководство уверено, что оно должным образом выполняло все плановые задания, и юристы компании подтверждают эту точку зрения.

Информация о судебном разбирательстве, исход которого был неизвестен на конец отчетного периода, и которое до сих пор не завершено, раскрывается в текущем отчетном периоде. Пользователям важно знать о существовании неопределенности на конец отчетного периода и о шагах, предпринятых в течение отчетного периода по разрешению этой неопределенности.

ПРИМЕР – судебное разбирательство

В начале судебного процесса его результат предсказать сложно, поэтому в отчетности может быть раскрыто только условное обязательство.

По ходу судебного разбирательства обстоятельства проясняются, поэтому в отчетность уже может быть включена статья обязательств или актива. В данном случае приведение исторических сведений позволит пользователям лучше понимать ход судебного процесса.

При корректировке формата представления объектов в финансовой отчетности следует изменить и классификацию сравнительных данных за предыдущие отчетные периоды, за исключением тех случаев, когда изменения учесть невозможно (см. МСФО (IAS) 8).

При реклассификации сравнительных данных организация должна раскрывать:

- характер изменений классификации;

- показатель по каждому объекту (или классу объектов), классификация которого изменяется;

- причины изменения классификации.

При невозможности реклассификации сравнительных данных организация обязана раскрыть:

- причины, по которым реклассификация не была осуществлена; и

- характер корректировок, которые были бы сделаны в случае реклассификации объектов.

Сопоставимость информации по отчетным периодам имеет особое значение для целей прогнозирования. В некоторых случаях не представляется возможным реклассифицировать сравнительную информацию для обеспечения сопоставимости с данными текущего отчетного периода.

Например, в течение предыдущего периода данные были учтены таким образом, что это не позволяет изменить их классификацию, а повторно собрать всю информацию практически невозможно.

Требования по корректировке сравнительной информации в связи с изменением учетной политики организации или исправлением ошибки установлены МСФО (IAS) 8.

10. Общая информация

Предполагается, что пользователи будут обладать определенным уровнем понимания бизнеса и бухгалтерского учета, однако не ожидается, что у них будет всестороннее знание деятельности. На этом должно основываться предоставление подробностей и объяснений, которые необходимо раскрыть в финансовой отчетности.

МСФО (IAS) 1 предусматривает раскрытие некоторой информации непосредственно в отчете о финансовом положении, отчете о прибылях и убытках, отчете об изменениях капитала, другой информации – или непосредственно в вышеуказанных отчетах, или в примечаниях. МСФО (IAS) 7 устанавливает требования к представлению отчета о движении денежных средств.

Таким образом, отчетная информация раскрывается либо непосредственно в составе отчета о финансовом положении, отчета о прибылях и убытках, отчета об изменениях капитала, отчета о движении денежных средств, либо в примечаниях.

11. Идентификация финансовой отчетности

Представленная в одном документе с другой информацией финансовая отчетность должна четко идентифицироваться - обособляться. Кроме того, пользователям должна предоставляться возможность разграничивать информацию, отвечающую требованиям МСФО, и прочую информацию.

Обзор отчетов о прибылях и убытках – Новости МСФО

Апрель 2007

Было проведен обзор финансовой отчетности 2,800 компаний, при этом особое внимание уделялось дополнительным показателям доходов, которые компании включали в свою финансовую отчетность сверх минимального набора, требуемого в соответствии с МСФО.

Также обращалось внимание на то, каким образом компании учитывали эти показатели, не относящиеся к ОПБУ, в своих отчетах о прибылях и убытках.

«Инвесторы нам говорят, что дополнительные показатели доходов полезны, и что они (инвесторы) учитывают их при принятии инвестиционных решений», - говорит Леандро ван Дам, партнер «ПрайсвотерхаусКуперс» в Нидерландах, и один из организаторов проведенного исследования.

«Они также обращают внимание на показатели, не относящиеся к ОПБУ, которые использует руководство для ведения бизнеса. Они хотят последовательности представления информации во времени и возможности сравнения компаний». Дебаты относительно использования показателей, не относящихся к ОПБУ, вызывают интерес.

Отдельные ключевые аспекты проведенного исследования приведены ниже.

Мост из прошлого к МСФО

Компании уже максимально возможно сблизили формат представления показателей в отчетности, составленной по МСФО, с показателями, которые они учитывали в отчетности, составляемой в соответствии с местными ОПБУ.

Это позволило пользователям сравнить оценочные показатели, не относящиеся к ОПБУ, рассчитанные с учетом принципов признания и оценки по МСФО, с оценками, рассчитанными на ранее использовавшейся основе.

Никаких следов выборочного представления фактов

Похоже, что компании не прибегали к использованию выборочных дополнительных показателей дохода, чтобы представить результаты их деятельности в более выгодном свете. Общие тенденции (повышение или снижение) для альтернативных показателей дохода были аналогичны тенденциям для валовой прибыли в соответствии с МСФО.

Обычно компании выполняли требования МСФО по представлению информации в отношении отчета о прибылях и убытках.

Отраслевые различия

Отраслевые различия в EBITDA (прибыль до уплаты налогов, процентов и амортизации) и аналогичные оценочные показатели в отчетности 2004 г., составленной в соответствии с национальными ОПБУ, и в отчетности 2005 г., составленной в соответствии с МСФО, согласуются между собой. Похоже, что компании уже реагируют на требования инвесторов относительно сопоставимости информации по отраслям.

Национальные тенденции все еще сильны

Страны, которые исторически включали в свою отчетность показатели, не относящиеся к ОПБУ, все еще продолжают их включать в свою отчетность, составляемую в соответствии с МСФО; а те страны, которые не включали специфические показатели, не относящиеся к ОПБУ, до сих пор не включают их в свою отчетность.

Cопоставимость отчетности, составленной не по ОПБУ в первый год применения вряд ли возникла спонтанно. Руководство не имело возможности сравнить свою учетную политику с похожими компаниями, и у них было еще очень мало опыта обсуждения вопросов, касающихся МСФО, с инвесторами, регуляторами и другими заинтересованными сторонами.

Многие конференции и отраслевые совещания посвятили свои заседания признанию и оценке, и мало времени уделили требованиям формата и вариантам включения дополнительных позиций в отчет о прибылях и убытках.

Таким образом, не существовало реальной платформы для развития рыночных норм. Компании могут найти данное исследование полезным при принятии решений, что необходимо сообщить рынку в своей последующей финансовой отчетности, составленной в соответствии с МСФО.

«Данное исследование должно дать возможность руководству посмотреть на то, как действуют аналогичные им компании, - говорит Леандро, - и подумать, помогает ли существующее в настоящее время разнообразие оценочных показателей, не относящихся к ОПБУ, и их представление в отчетности улучшить общение с инвесторами в будущем».

Полный текст можно скачать в формате pdf с сайта www.pwc.com.ifrs.

Каждый компонент финансовой отчетности должен четко идентифицироваться. Помимо этого, в целях формирования адекватного понимания отчетных данных необходимо наглядно представлять (и при необходимости повторять) следующую информацию:

- наименование организации, составившей финансовую отчетность, а также все изменения, произошедшие с конца предыдущего отчетного периода;

- указание на то, является ли отчетность отдельной или консолидированной;

- дата окончания отчетного периода или период, который отражен в финансовой отчетности, - в зависимости от того, что более приемлемо для данного компонента финансовой отчетности;

- валюта отчетности;

- степень округления показателей финансовой отчетности.

Указанная информация обычно представляется на титульном листе компонента отчетности и повторяется в сокращенных названиях граф на последующих страницах. Для определения наилучшего формата необходимо профессиональное суждение.

При представлении финансовой отчетности в электронной форме разбивка на отдельные страницы используется не всегда. В таком случае указанные выше требуемые сведения приводятся с частотой, необходимой для обеспечения надлежащего понимания информации.

Иногда финансовая отчетность становится более наглядной, если ее показатели представлены в тысячах (или миллионах) единиц соответствующей валюты. Это допустимо, если одновременно приводятся сведения о степени округления, а существенная информация не упускается.

12. Периодичность составления отчетности

Финансовая отчетность должна представляться, по крайней мере, ежегодно.

При изменении даты окончания отчетного периода, и когда ежегодная финансовая отчетность представляется за более продолжительный (или более короткий) период, чем один год, организация обязана раскрыть следующую информацию (в дополнение к охватываемому периоду):

- причины, обусловившие использование более продолжительного (или более короткого) периода; и

- указание на тот факт, что сравнительная информация в финансовой отчетности не являются полностью сопоставимой.

ПРИМЕР – изменение даты окончания отчетного периода

Совсем недавно компания была приобретена инвестором, который хочет перенести дату окончания года с июня на декабрь. Первая финансовая отчетность (по новой отчетной дате) охватит период в 6 месяцев и не будет сопоставимой с отчетностью за предыдущие периоды. Вышеуказанную информацию необходимо раскрыть.

Как правило, финансовая отчетность составляется последовательно с годовой периодичностью. Некоторые организации предпочитают отчитываться за период в 52 недели. МСФО (IAS) 1 не исключает и такой периодичности, поскольку данная финансовая отчетность вряд ли будет существенно отличаться от той, которая составляется за один год.

ПРИМЕР – 52-недельный отчетный период

Холдинг управляет сетью универсальных магазинов. Отчетный период составляет 52 недели, что позволяет устанавливать конец периода на воскресенье и инвентаризировать запасы на понедельник.

13. Отчет о финансовом положении

Разграничение понятий «оборотный» и «внеоборотный», «долгосрочной» и «краткосрочный»

Объекты, представляемые непосредственно в отчете о финансовом положении, должны быть классифицированы как оборотные и внеоборотные активы, краткосрочные и долгосрочные обязательства за исключением случаев, когда структура отчета на основе ликвидности более уместна. В ситуации, когда применяется данное исключение, все активы и обязательства должны представляться в порядке убывания (или нарастания) их ликвидности.

ПРИМЕР – финансовые институты

Компания является финансовым институтом, и представление статьи отчета о финансовом положении приводится в порядке убывания ликвидности (см. учебное пособие по МСФО (IFRS) 7).

По каждой статье активов и обязательств, объединяющей суммы, которые предполагается возместить (или погасить)

- в течение двенадцати месяцев после окончания отчетного периода;

- в срок, превышающий двенадцать месяцев после даты окончания отчетного периода,

организация обязана раскрыть информацию о суммах, которые предполагается возместить (или погасить) в течение срока, превышающего двенадцать месяцев.

В тех случаях, когда организация поставляет товары (или услуги) в рамках четко идентифицируемого операционного цикла, полезно раздельное представление оборотных и внеоборотных активов (краткосрочных и долгосрочных обязательств), поскольку при этом разграничиваются чистые активы, которые используются непрерывно как оборотный капитал, и те, которые используются долгосрочно.

ПРИМЕР – Различие оборотных и внеоборотных активов на основе операционного цикла

Проблема

Актив, которые удовлетворяет любым из ниже перечисленных критериев, должен быть классифицирован как оборотный актив:

- ожидается, что его реализация, продажа или потребление произойдет в течение обычного операционного цикла предприятия;

- актив удерживается для продажи;

- ожидается, что его реализация произойдет в течение 12 месяцев после даты окончания отчетного периода; или

- актив представляет собой денежные средства или их эквивалент.

Может ли предприятие классифицировать дебиторскую задолженность, которую оно не планирует реализовать в течение 12 месяцев, как оборотный актив в своем отчете о финансовом положении?

История вопроса

Предприятие А строит самолеты для местных авиакомпаний. Средний операционный цикл составляет 15 месяцев, т.е. срок, требуемый для построения самолета. Руководство предприятия А представляет классифицированный бухгалтерский баланс, чтобы различить свои оборотные и необоротные активы и обязательства. Предприятие переносит счета дебиторской задолженности, которую оно планирует реализовать через 15 месяцев.

Решение

Да. Предприятие А должно классифицировать дебиторскую задолженность как оборотный актив, поскольку оно планирует реализовать эту дебиторскую задолженность в течение своего обычного 15-месячного операционного цикла.

Примечание к учетной политике предприятия должно включать в себя описание политики классификации оборотных и необоротных позиций.

Кроме того, при такой классификации выделяются активы, которые предполагается конвертировать в денежные средства в течение текущего операционного цикла, и обязательства, подлежащие погашению в течение того же периода.

Организация может представлять одну часть своих активов и обязательств в группировке оборотные/внеоборотные и краткосрочные/долгосрочные, а другую – в порядке убывания (нарастания) ликвидности, если это более полезно в информативном плане.

Сведения о предполагаемых датах конвертирования в денежные средства активов и обязательств имеют большое значение для оценки ликвидности и платежеспособности организации. Требования по раскрытию информации о датах погашения (сроках оплаты) финансовых активов и финансовых обязательств установлены МСФО (IFRS) 7.

В состав финансовых активов включают дебиторскую задолженность покупателей (торговую) и прочую дебиторскую задолженность, а в состав финансовых обязательств – кредиторскую задолженность поставщикам и подрядчикам (торговую) и прочую кредиторскую задолженность.

Данные о предполагаемой дате возмещения и погашения немонетарных активов и обязательств, например запасов и резервов, имеют значение, независимо от того, классифицированы ли активы и обязательства соответственно как оборотные/необоротные, краткосрочные/ долгосрочные.

Организация раскрывает информацию о сумме запасов, которые предполагается продать по истечении двенадцати месяцев после окончания отчетного периода.

Оборотные активы

Актив классифицируется как оборотный, если он удовлетворяет любому из приведенных ниже критериев:

- предполагается, что актив будет конвертирован в денежные средства (или предназначен для продажи или внутреннего использования) в течение обычного операционного цикла;

- актив предназначается, главным образом, для торговых целей;

- предполагается, что актив будет конвертирован в денежные средства в течение двенадцати месяцев после окончания отчетного периода; или

- актив представляет собой денежные средства (или эквивалент денежных средств в соответствии с определением МСФО (IAS) 7), если на его обмен не установлены ограничения (или он предназначен для погашения обязательств) как минимум в течение двенадцати месяцев после окончания отчетного периода.

ПРИМЕР – Учет денежных средств, на использование которых существуют ограничения

Проблема

Должно ли предприятие включать в свою консолидированную финансовую отчетность денежные средства и эквиваленты денежных средств, дочерней компанией, которые другие предприятия группы не могут использовать?

История вопроса

Предприятие держит остатки денежных средств и их эквивалента в национальных банках. Предприятие работает в стране, где существуют валютные ограничения, и дочернее предприятие не может отправить денежные средства за рубеж, другим филиалам и материнской компании.

Сумма удерживаемой денежной наличности ни велика, ни мала для эксплуатационных нужд дочернего предприятия.

Решение

Существование регулирования валютных операций в иностранной юрисдикции не должно мешать классификации остатков денежных средств и их эквивалента в качестве оборотного актива в консолидированной финансовой отчетности.

Дочернему предприятию нужна денежная наличность для проведения своих операций, и, таким образом, оно будет их свободно использовать.

Однако предприятие должно раскрыть сумму денежной наличности и эквивалента денежной наличности, которую не может использовать группа (МСФО (IAS) 7).

Раскрытие должно включать в себя комментарий, который поможет пользователям понять влияние этих ограничений на финансовое положение предприятия и ликвидность.

Все прочие активы должны классифицироваться как внеоборотные.

МСФО (IAS) 1 использует термин «внеоборотные» для обозначения материальных, нематериальных активов, а также финансовых активов долгосрочного характера. Он не запрещает использование других терминов при условии ясности их формулировок.

Операционный цикл – это интервал времени между приобретением активов для переработки и их конвертированием в денежные средства. Если обычный операционный цикл не может быть четко идентифицирован, предполагается, что он равен двенадцати месяцам.

Краткосрочные обязательства

Обязательство должно классифицироваться как краткосрочное, если оно удовлетворяет любому из приведенных ниже критериев:

- предполагается, что обязательство будет погашено в течение обычного операционного цикла;

- обязательство предназначается, главным образом, для торговых целей;

- срок его погашения наступает в течение двенадцати месяцев после окончания отчетного периода;

- организация не имеет безусловного права отложить погашение обязательства как минимум на двенадцать месяцев после окончания отчетного периода.

Все прочие обязательства должны классифицироваться как долгосрочные.

Некоторые краткосрочные обязательства, например кредиторская задолженность поставщикам и подрядчикам, начисленные расходы (например, по оплате труда или прочие операционные расходы), являются частью оборотного капитала, который используется в рамках обычного операционного цикла.

Торговая и прочая кредиторская задолженность – краткое изложение

Что представляет собой торговая и прочая кредиторская задолженность?

Торговая и прочая кредиторская задолженность представляет собой краткосрочные обязательства, для которых сумма, подлежащая оплате, чаще известна, чем неопределенна (как, например, для резервов). Предприятия, практически все без исключения, учитывают какой-либо вид торговой и прочей кредиторской задолженности в своих отчетах о финансовом положении.

Позициями, обычно включаемыми в торговлю и прочую кредиторскую задолженность, являются: торговая кредиторская задолженность, суммы, выплачиваемые по обязательствам, основанным на законе, например, обязательства по социальному обеспечению и ФОТ, и отчисления.

Эти позиции представлены под заголовком «Торговая и прочая кредиторская задолженность» в отчете о финансовом положении.

Краткосрочные обязательства – это такие обязательства, которые ожидаются к выплате в течение обычного операционного цикла предприятия; или должны быть урегулированы в течение 12 месяцев с даты окончания отчетного периода; или удерживаются, в основном, для целей продажи; или такие обязательства, на которые предприятие не имеет безусловные права, чтобы отложить урегулирование как минимум на 12 месяцев после даты окончания отчетного периода.

Большинство торговой и прочей кредиторской задолженности попадают под определение финансовых обязательств и должны подчиняться правилам признания и оценки, которые применяются к таким обязательствам.

Первоначальное признание

Предприятие должно признать торговую и прочую кредиторскую задолженность, когда она становится частью договорных положений инструмента.

Обязательства предприятия по отношению к торговой и прочей кредиторской задолженности обычно легко идентифицируемы, и суть признания ясна.

Большая часть обязательств юридически действительна и возникает при контрактном соглашении. Сюда входят суммы задолженности по приобретенным активам или полученным услугам (кредиторская задолженность поставщикам), и обязательства предоставить товары и услуги, когда внешняя сторона произвела авансовый платеж.

Обязательства часто налагаются законом. Предприятие должно признать эти обязательства на основании извещений и платежных требований со стороны компетентных органов. Вытекающие из практики обязательства должны признаваться на основе сумм, обещанных третьим сторонам.

Предприятие часто берет на себя обязательства в виде финансовых гарантий и гарантий исполнения обязательств. Например, предприятие может продать свою дебиторскую задолженность, но удержать за собой часть кредитного риска, относящегося к этой дебиторской задолженности, посредством гарантий.

Признание гарантий зависит от их характера. Финансовые гарантии, которые обеспечивают платежи, которые необходимо будет произвести, если дебитор не сможет произвести платеж в оговоренное время, должны признаваться как часть резерва или, когда критерии признания не удовлетворяются, должны признаваться как условные обязательства.

Финансовые гарантии, обеспечивающие платежи, которые необходимо будет произвести в ответ на изменения специального индекса, например, кредитного рейтинга, должны признаваться как финансовые инструменты.

Текущая задолженность является обязательством оплатить товары или услуги, которые были получены или поставлены, но не оплачены, за которые были выставлены счета или достигнута формальная договоренность с поставщиком.

Признание текущей задолженности возникает напрямую от признания расходов за позиции товаров и услуг, потребленных за период. Хотя иногда необходимо предварительно оценить сумму или время начислений, неопределенность здесь гораздо ниже, чем для резервов.

Первоначальная оценка

Первоначальная оценка торговой и прочей кредиторской задолженности производится, как правило, по справедливой стоимости. Первоначальная оценка финансовых обязательств не по справедливой стоимости с помощью дохода и расхода включает операционные затраты, напрямую относимые к приобретению или выпуску финансового обязательства.

Справедливая стоимость оценивается, исходя из сумм, согласованных между предприятием и поставщиком, и сумм, на которые выставлены счета от представителей власти. Начисленные расходы оцениваются в соответствии со справедливой стоимостью (оцененной руководством) полученных товаров и услуг, но на которые еще не было выставлено счета.

Финансовые гарантии, которые обеспечивают платежи, которые необходимо будет сделать, если дебитор не сможет произвести платеж в оговоренный срок, должны первоначально признаваться по справедливой стоимости.

Последующая оценка

Позиции, классифицируемые как торговая и прочая кредиторская задолженность, обычно не переоцениваются, поскольку обязательства обычно известны заранее с высокой долей уверенности, и их урегулирование проходит в короткий срок.

Финансовые гарантии, обеспечивающие платежи, которые необходимо будет сделать, если дебитор не сможет произвести платеж в оговоренный срок, должны переоцениваться в сторону большей величины между (i) суммой, признанной в соответствии с МСФО (IAS) 37, и (ii) суммой, первоначально признанной (т.е. справедливой стоимостью) за вычетом, где это необходимо, накопленной амортизации, признанной в соответствии с МСФО (IAS) 18.

Прекращение признания

Прекращение признания происходит, когда контрактное обязательство аннулируется, истекает или прекращается, например, после оплаты суммы задолженности, или когда контрагент прощает задолженность.

Представление и раскрытие

Торговая и прочая кредиторская задолженность должны учитываться в качестве отдельной позиции в отчете о финансовом положении.

Такие объекты классифицируются как краткосрочные обязательства даже в том случае, если они подлежат погашению в срок, превышающий двенадцать месяцев после окончания отчетного периода.

Для классификации активов и обязательств длительность операционного цикла одинакова. Если идентифицировать обычный операционный цикл организации не представляется возможным, то предполагается, что он равен двенадцати месяцам.

Примерами краткосрочных обязательств являются финансовые обязательства, классифицируемые как «предназначенные для торговли», банковские овердрафты, а также краткосрочная составляющая долгосрочных финансовых обязательств, начисленные дивиденды, налоги на прибыль и прочая кредиторская задолженность.

ПРИМЕР – Учет ссуды от материнской компании

Проблема

Предприятие должно представить достаточно подробную классификацию позиций, представленных в отчете о финансовом положении. Такая классификация может быть представлена либо в самом отчете о финансовом положении, либо в примечаниях, таким образом, чтобы адекватно отражать операции предприятия.

Должна ли материнская компания, в своей отдельной финансовой отчетности, учитывать суммы, причитающиеся от дочернего предприятия, в тексте своего отчета о финансовом положении в качестве актива, и если да, то каким образом предприятие должно их классифицировать?

История вопроса

Материнская компания предоставляет ссуду дочернему предприятию. Проценты в размере 8% выплачивается ежегодно. Дата погашения в договоре не оговорена, однако ссуда подлежит оплате по предъявлению.

Решение

Раскрытие в отчете о финансовом положении не является обязательным, однако является оптимальным. МСФО требуют отдельного раскрытия сумм, причитающихся от дочерних предприятий, но разрешают раскрытие в примечаниях, а не в тексте самого отчета о финансовом положении.

Обязательство является краткосрочным, поскольку дочернее предприятие не имеет безусловного права отложить урегулирование обязательства. Материнская компания, в своей отдельной финансовой отчетности также должна классифицировать сумму, причитающуюся от дочернего предприятия, в качестве оборотного актива.

Финансовые обязательства, обеспечивающие финансирование на долгосрочной основе (т.е. не являющиеся частью оборотного капитала), срок погашения которых не наступает в течение двенадцати месяцев после окончания отчетного периода, являются долгосрочными обязательствами.

ПРИМЕР – Классификация и учет краткосрочных обязательств

Проблема

Нижеперечисленные краткосрочные обязательства должны раскрываться в тексте отчета о финансовом положении:

а) торговая и прочая кредиторская задолженность;

б) резервы;

в) финансовые обязательства (за исключением торговой и прочей кредиторской задолженности и резервов); и

г) текущая задолженность по налогообложению.

В примере ниже приведены специфические классы краткосрочных обязательств для раскрытия в отчете о финансовом положении, вместе с примерами позиций более детальной расшифровки.

Решение

а) Торговая и прочая кредиторская задолженность, включая:

- кредиторскую задолженность поставщикам,

- начисления (например, начисленные расходы за аудит); и

- налоги по программе социального страхования и прочие суммы (например, ЕСН).

б) Резервы

- резервы на судебные расходы, иски и санкции; и

- текущие отчисления в резервы на долгосрочные вознаграждения работникам (например, юбилейные выплаты).

в) Финансовые обязательства

- текущие платежи по процентным ссудам с фиксированным сроком; и

- ссуды, погашаемые по требованию.

г) Текущая задолженность по налогообложению, включая:

- корпоративный подоходный налог, и налог на прибыль, выплачиваемый по дивидендам.

Учет резервов и прочих обязательств с краткосрочными и долгосрочными составляющими

Проблема

Каким образом руководство учитывает краткосрочные и долгосрочные составляющие различных типов резервов и обязательств в отчете о финансовом положении предприятия?

История вопроса

Предприятие признало следующие обязательства в своем отчете о финансовом положении:

- резерв по гарантиям;

- резерв по охране окружающей среды;

- обязательства по пенсионному плану; и

- обязательства по отложенному налогообложению.

Решение

А) Резерв по гарантиям – краткосрочные и долгосрочные обязательства

Классификация будет зависеть от условий гарантии. Гарантии функционирования продукта в течение 12 месяцев, классифицируются как краткосрочные обязательства. Соответственно, гарантии функционирования продукта в течение более длительного периода, классифицируются как долгосрочные обязательства.

Б) Резерв по охране окружающей среды – долгосрочные обязательства

Данный тип резерва вряд ли будет составлять часть оборотного капитала предприятия. Руководство должно, таким образом, классифицировать резервы по охране окружающей среды как долгосрочные обязательства.

В) Обязательства по пенсионному плану – долгосрочные обязательства

Принимая во внимание характер данных обязательств, руководство часто не имеет возможности корректно и надежно определить краткосрочные и долгосрочные составляющие. Поэтому оно должно классифицировать данные обязательства как долгосрочные.

Г) Обязательства по отложенному налогообложению – долгосрочные обязательства

Руководство должно учитывать все обязательства по отложенному налогообложению как долгосрочные обязательства, даже если ожидается, что временные разницы, в результате которых возникают обязательства, будут реализованы в течение 12 месяцев.

Отражение таких финансовых обязательств, как банковские кредиты, регламентируется достаточно жестко. Ключевой датой, по состоянию на которую определяется классификация, выступает дата окончания отчетного периода. Даже если предполагается рефинансирование, обязательство по кредиту классифицируется по состоянию на дату окончания отчетного периода.

При неспособности организовать рефинансирование к указанной дате может потребоваться отражение финансового обязательства как краткосрочного, даже если компания проводит переговоры о пролонгации кредита на более длительный период.

Подобная ситуация может иметь серьезные последствия, вплоть до допущения возможности применения принципа непрерывности деятельности.

Организация классифицирует финансовые обязательства как краткосрочные, когда срок их погашения наступает в течение двенадцати месяцев после окончания отчетного периода, даже в том случае, если:

- первоначально предусматривался более длительный период, чем двенадцать месяцев;

- после окончания отчетного периода и до утверждения финансовой отчетности было заключено соглашение о рефинансировании или пересмотре графика платежей на долгосрочной основе.

ПРИМЕР – рефинансирование после окончания отчетного периода

Банку необходимо рефинансировать свой долгосрочный кредит. Датой окончания вашего отчетного периода является 31 декабря, соглашение о рефинансировании подписано в январе, а финансовая отчетность утверждена в феврале. Долгосрочный заем отражается как краткосрочное обязательство, так как на дату окончания отчетного периода его рефинансирование оформлено не было.

Если организации может по своему усмотрению рефинансировать обязательство в течение как минимум двенадцати месяцев после окончания отчетного периода в рамках действующего соглашения о предоставлении займа, то данное обязательство классифицируется как долгосрочное даже в том случае, если бы оно подлежало погашению по истечении более короткого периода.

ПРИМЕР – рефинансирование после окончания отчетного периода, но при наличии права рефинансирования

Банку необходимо рефинансировать свой долгосрочный кредит. Руководство имеет право перезаключить договор на новых условиях. Датой окончания отчетного периода является 31 декабря, соглашение о рефинансировании подписано в январе, а финансовая отчетность утверждена в феврале. Долгосрочный кредит отражается как долгосрочное обязательство, так как у Банка есть право его рефинансировать.

ПРИМЕР – Классификация обязательства с возможностью пролонгирования

Проблема

Если обязательство может быть рефинансировано или пролонгировано по усмотрению заемщика как минимум на 12 месяцев после даты окончания отчетного периода в соответствии с существующей возможностью займа, это обязательство должно классифицироваться в отчетности как долгосрочное.